首頁(yè) > 正文

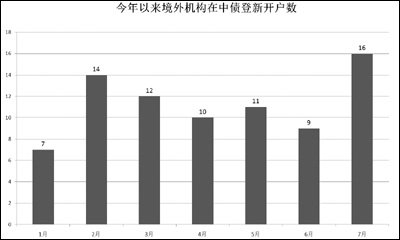

隨著監(jiān)管層逐步松綁境外機(jī)構(gòu)投資人進(jìn)入中國(guó)的債券市場(chǎng),近來(lái)投資于境內(nèi)市場(chǎng)的境外機(jī)構(gòu)不論在數(shù)量上還是投資額上均逐漸升溫。據(jù)中央國(guó)債登記結(jié)算公司最新數(shù)據(jù)顯示,截止到今年7月31日,共有261家境外機(jī)構(gòu)在中債登開(kāi)戶(hù),其中79家為今年來(lái)新增賬戶(hù)。統(tǒng)計(jì)顯示,7月新增開(kāi)戶(hù)數(shù)為16家,新增投資額為284.5億元,不僅新增戶(hù)數(shù)環(huán)比大增近八成,創(chuàng)年內(nèi)新高,債券投資額在今年1至7月整體投資額中也貢獻(xiàn)了一半以上。

港交所總裁李小加日前在公開(kāi)場(chǎng)合表示,繼去年“滬港通”推出后,下一步將籌劃固定收益和貨幣市場(chǎng)的互通模式。據(jù)悉,目前,意在為此鋪路的境內(nèi)外托管機(jī)構(gòu)的互聯(lián)互通已經(jīng)在醞釀中。業(yè)內(nèi)人士表示,境內(nèi)債市若想吸引更多的境外投資人,需要穩(wěn)定的匯率環(huán)境護(hù)航,而債市“全球通”一旦啟動(dòng),國(guó)債或成為首個(gè)開(kāi)放“試驗(yàn)田”。

|

|

數(shù)據(jù)來(lái)源:中債登 |

《經(jīng)濟(jì)參考報(bào)》記者根據(jù)中債登數(shù)據(jù)統(tǒng)計(jì),在今年新增的79家新增賬戶(hù)中,16家為7月一個(gè)月“貢獻(xiàn)”,剩余63家在1至6月依次分布為7家、14家、12家、10家、11家和9家。從投資規(guī)模上看,今年托管在中債登的境外機(jī)構(gòu)債券投資額高達(dá)537億元,其中超半數(shù)為7月新增額,達(dá)284.5億元。

截至目前,境外機(jī)構(gòu)參與中國(guó)債市主要有三類(lèi)通道:合格境外機(jī)構(gòu)投資者(QFII)、人民幣合格境外機(jī)構(gòu)投資者(RQFII)以及境外央行、人民幣清算行與參與行、國(guó)際金融組織、主權(quán)財(cái)富基金等境外機(jī)構(gòu)。

“近期,來(lái)中債登開(kāi)戶(hù)的境外機(jī)構(gòu)明顯增多。雖然年初一段時(shí)間曾出現(xiàn)過(guò)升溫跡象,但那都是階段性的配置旺季,這次除看好中國(guó)的債券市場(chǎng)因素外,最直接的因素就是央行進(jìn)一步簡(jiǎn)化境外央行等機(jī)構(gòu)投資境內(nèi)市場(chǎng)的程序,并且在購(gòu)債額度上也取消了限制。”一位接近中債登的機(jī)構(gòu)人士告訴《經(jīng)濟(jì)參考報(bào)》記者,從金融市場(chǎng)的發(fā)展規(guī)律看,“額度批復(fù)”的審批制度不再適用于境外機(jī)構(gòu)進(jìn)入境內(nèi)市場(chǎng)。從正面清單轉(zhuǎn)變?yōu)樨?fù)面清單,將是大勢(shì)所趨。

今年6月,在第七輪中美戰(zhàn)略與經(jīng)濟(jì)對(duì)話(huà)框架下,我國(guó)承諾將采取若干計(jì)劃,通過(guò)對(duì)所有外國(guó)投資者設(shè)定總投資限額而非對(duì)單一國(guó)家或機(jī)構(gòu)分別設(shè)限的形式允許其參與銀行間債券市場(chǎng)。7月14日,央行發(fā)布《中國(guó)人民銀行關(guān)于境外央行、國(guó)際金融組織、主權(quán)財(cái)富基金運(yùn)用人民幣投資銀行間市場(chǎng)有關(guān)事宜的通知》,將相關(guān)申請(qǐng)程序簡(jiǎn)化為備案制,取消了對(duì)上述機(jī)構(gòu)的額度限制,并將其投資范圍從現(xiàn)券擴(kuò)展至債券回購(gòu)、債券借貸、債券遠(yuǎn)期、利率互換、遠(yuǎn)期利率協(xié)議等交易。

摩根大通執(zhí)行董事謝桐表示,如果境外投資人不能直接參與境內(nèi)債券投資,它就只能通過(guò)其境內(nèi)的子公司來(lái)進(jìn)行投資,雖然也可以投資,但是在未來(lái)債務(wù)的償還次序上相對(duì)境內(nèi)債券持有人將處于較為靠后的位置。如果可以直接在境內(nèi)開(kāi)戶(hù)投資于境內(nèi)市場(chǎng),償還順序就可以提前。因此,更加開(kāi)放的政策更為實(shí)惠,也將能進(jìn)一步刺激海外投資人持有境內(nèi)債券。

進(jìn)展 債市托管互聯(lián)互通已在醞釀中

德意志銀行報(bào)告預(yù)計(jì),在岸債券市場(chǎng)下一步或通過(guò)將可投資固定收益產(chǎn)品開(kāi)放給其他境外機(jī)構(gòu)投資者來(lái)消除境內(nèi)外投資人的市場(chǎng)準(zhǔn)入差別,未來(lái)三至五年,相關(guān)境外機(jī)構(gòu)投資者或?qū)⒊钟性诎秱袌?chǎng)的5%,約合人民幣3萬(wàn)億元儲(chǔ)備金流入。

此前,李小加在公開(kāi)場(chǎng)合表示,繼去年“滬港通”推出后,下一步將籌劃固定收益和貨幣市場(chǎng)的互通模式。債市版“滬港通”的說(shuō)法令市場(chǎng)人士為之一振。分析人士稱(chēng),當(dāng)前,我國(guó)銀行間債券市場(chǎng)主要針對(duì)機(jī)構(gòu)投資者,只有交易所市場(chǎng)允許合法個(gè)人投資者進(jìn)入。不過(guò),鑒于債市互聯(lián)互通和流動(dòng)性的考慮,不排除未來(lái)銀行間市場(chǎng)通過(guò)合理渠道準(zhǔn)許境外高凈值客戶(hù)進(jìn)入的可能。

業(yè)內(nèi)人士表示,實(shí)現(xiàn)債市互聯(lián)互通的債市“滬港通”真正啟航可能還要假以時(shí)日,不過(guò),意在為此鋪路的托管機(jī)構(gòu)的互聯(lián)互通已經(jīng)在醞釀中。據(jù)媒體報(bào)道,央行也正在研究銀行間債市登記托管機(jī)構(gòu)與境外托管機(jī)構(gòu)的聯(lián)通路徑,這樣一來(lái),在國(guó)內(nèi)發(fā)行的債券,允許一部分轉(zhuǎn)托管到國(guó)外機(jī)構(gòu),有購(gòu)買(mǎi)意向的境外投資者可直接到境外托管機(jī)構(gòu)進(jìn)行登記結(jié)算,以方便境外投資者的開(kāi)戶(hù)登記結(jié)算。

對(duì)此,上述接近中債登的機(jī)構(gòu)人士對(duì)記者透露,在中外托管機(jī)構(gòu)的聯(lián)通上,境內(nèi)兩大主要的債券登記托管機(jī)構(gòu)中債登和上清所或?qū)R頭并進(jìn)。目前,中債登主要負(fù)責(zé)國(guó)債、金融債、企業(yè)債等的登記托管結(jié)算,上海清算所主要負(fù)責(zé)短融、中票、同業(yè)存單和大額可轉(zhuǎn)讓存單等信用債的登記托管結(jié)算。

業(yè)內(nèi)人士稱(chēng),一旦債市版“滬港通”啟動(dòng),從整個(gè)債券市場(chǎng)發(fā)展和資本項(xiàng)目開(kāi)放全局來(lái)看,鑒于國(guó)債的供給量及其跨市場(chǎng)發(fā)行的屬性,其應(yīng)該是最合適的、最先放開(kāi)的“試驗(yàn)田”。上述接近中債登的機(jī)構(gòu)人士表示,目前債券的定價(jià)都是以國(guó)債為基準(zhǔn),這對(duì)后期的定價(jià)標(biāo)準(zhǔn)和發(fā)行效率都影響巨大。“以股市類(lèi)比,此前股市‘滬港通’時(shí)監(jiān)管層也是拿主板試水。債市‘全球通’也只能一步步來(lái),比如先來(lái)個(gè)債市‘滬港通’‘深港通’,但是不管怎樣,國(guó)債都是最佳選擇。”他表示。

建議 匯率穩(wěn)定護(hù)航債市開(kāi)放

民生證券固定收益研究負(fù)責(zé)人李奇霖表示,未來(lái)或?qū)⒂懈啻胧┏雠_(tái),包括銀行間層面對(duì)QFII、RQFII由審批制改為備案制,并擴(kuò)大其投資品種和投資范圍,對(duì)境外清算行和參加行取消投資額度限制,并擴(kuò)展其交易品種。交易所層面,預(yù)計(jì)將允許QFII、RQFII信用債回購(gòu)交易,加快QFII、RQFII額度審批,并適時(shí)允許境外投資機(jī)構(gòu)投資國(guó)債期貨市場(chǎng)。

“境外機(jī)構(gòu)投資擴(kuò)容在邊際上改善了銀行間債市的配債需求,不過(guò),目前目標(biāo)品種會(huì)以利率債為主,且境內(nèi)外貨幣政策聯(lián)動(dòng)性亦在增強(qiáng)。”李奇霖說(shuō)。

“從我們跟境外投資者打交道,境外投資者對(duì)境內(nèi)信用評(píng)級(jí)和風(fēng)控體系肯定是要求比較嚴(yán)格,所以他們投資信用債比較少或者是比較謹(jǐn)慎。比起有較大地方政府和國(guó)企隱性擔(dān)保色彩的信用債,短期境外機(jī)構(gòu)應(yīng)該還是對(duì)利率債熱情更大。而利率債本身供給壓力很大,所以債市開(kāi)放之后這方面壓力會(huì)有所緩解。”第一創(chuàng)業(yè)摩根大通證券公司董事總經(jīng)理王戈表示。

不過(guò),也有業(yè)內(nèi)人士擔(dān)心,由于最近美元處于升值區(qū)間,而人民幣相對(duì)美元處于匯率偏弱,債市開(kāi)放對(duì)于投資人的吸引力將有限。尤其是最近人民幣匯率波動(dòng)加劇,可能會(huì)影響市場(chǎng)開(kāi)放的“成效”。

中債資信政策研究部總經(jīng)理?xiàng)钋谟畋硎荆瑓R率穩(wěn)定性需進(jìn)一步提升。我國(guó)債券市場(chǎng)相對(duì)較高的收益率使其對(duì)境外投資者具有吸引力,但2014年以來(lái),由于人民幣貶值預(yù)期抬頭所帶來(lái)的匯率波動(dòng),一定程度上降低了包括債券在內(nèi)的人民幣資產(chǎn)對(duì)于境外投資者的吸引力,如何維持相對(duì)穩(wěn)定的匯率吸引境外資金投資中國(guó)債券市場(chǎng),是人民幣資本項(xiàng)目開(kāi)放過(guò)程中必須面對(duì)的考驗(yàn)。

MERS考驗(yàn)韓國(guó)政府應(yīng)對(duì)能力

突發(fā)公共衛(wèi)生事件再次考驗(yàn)政府的快速應(yīng)對(duì)能力,疫情爆發(fā)初期韓國(guó)政府的應(yīng)對(duì)不力受到多方詬病,目前正面臨新一輪防控形勢(shì)的嚴(yán)峻考驗(yàn)。

驚心動(dòng)魄24小時(shí)

1號(hào)店等電商退換貨限制多

在京東商城、蘇寧易購(gòu)、天貓、1號(hào)店和亞馬遜這5家綜合性購(gòu)物平臺(tái)購(gòu)買(mǎi)了智能手環(huán)和家庭裝洗衣液兩種商品。綜合來(lái)看, 1號(hào)店在退貨政策執(zhí)行上表現(xiàn)比較差。