首頁 >> 正文

目前,政府引導(dǎo)基金在我國已是“遍地開花”。尤其是從2014年開始,地方紛紛設(shè)立政府引導(dǎo)基金,我國各類政府引導(dǎo)基金呈現(xiàn)出“井噴”之勢。賽迪數(shù)據(jù)顯示,2016年全年新成立的政府引導(dǎo)基金442家,目標(biāo)募集金額超過3.6萬億元。據(jù)清科研究中心旗下私募通統(tǒng)計(jì),截至2016年12月底,國內(nèi)共成立1013支政府引導(dǎo)基金,目標(biāo)規(guī)模已經(jīng)超過5.3萬億元。

這一“井噴”既體現(xiàn)出地方政府積極拓寬投融資渠道,也說明社會(huì)資本愿意與政府捆綁在一起尋求安全穩(wěn)妥的投資途徑。不過,“井噴”背后存在的一些問題需要引起注意和及時(shí)解決。

自2002年我國第一支政府引導(dǎo)基金——中關(guān)村創(chuàng)業(yè)投資引導(dǎo)資金成立至今,政府引導(dǎo)基金已走過15個(gè)年頭。作為政府投資創(chuàng)新的方式之一,政府出資設(shè)立母基金,下設(shè)若干子基金,子基金采取和社會(huì)資本合作的方式設(shè)立。有別于以往財(cái)政資金的直接“輸血”,政府引導(dǎo)基金的方式可以說是政府“造血”,完成了由財(cái)政補(bǔ)貼向股權(quán)投資的轉(zhuǎn)變。這種方式一方面通過用少量財(cái)政支出撬動(dòng)更廣泛的社會(huì)資本,起到資金活水的作用。在當(dāng)前地方財(cái)政收入增幅放緩、發(fā)債空間有限的背景下,此舉有利緩解地方融資壓力。另一方面,引導(dǎo)社會(huì)資本進(jìn)入可以實(shí)現(xiàn)市場化運(yùn)作,克服了無償財(cái)政支出方式的缺點(diǎn),提高資金的使用效率。

據(jù)了解,目前,我國政府引導(dǎo)基金主要投向基礎(chǔ)設(shè)施和戰(zhàn)略新興產(chǎn)業(yè)等領(lǐng)域。不以盈利為目的,對(duì)投資領(lǐng)域及行業(yè)進(jìn)行嚴(yán)格限制,同時(shí)吸引社會(huì)資本參與是目前主要操作方式。不過,伴隨這一方式的逐漸普及,政府引導(dǎo)基金在運(yùn)作中的一些問題也開始顯現(xiàn)。中國財(cái)政科學(xué)研究院此前的調(diào)研就發(fā)現(xiàn),投資行業(yè)與地域失衡、資金利用效率不高、市場化程度較低、缺乏后續(xù)監(jiān)測和信息披露制度等,這些問題不同程度地存在于各地政府投資基金的運(yùn)作中。

究其原因,一是政府缺乏成熟運(yùn)作經(jīng)驗(yàn)和決策機(jī)制。由于政府投資引導(dǎo)基金是相對(duì)較新的模式,不少政府機(jī)構(gòu)不顧產(chǎn)業(yè)方向,重形式輕質(zhì)量“一哄而上”。

二是行政色彩較濃,難以形成對(duì)社會(huì)資本的引導(dǎo)力。例如,一些市縣出于發(fā)展本地經(jīng)濟(jì)的目的,規(guī)定參股發(fā)起設(shè)立的基金,必須投向本地企業(yè),而有些地區(qū)產(chǎn)業(yè)起步較晚,規(guī)模普遍較小,這就限制了項(xiàng)目可選擇面。還有些主管部門,出于保證資金安全的目標(biāo),設(shè)置了繁瑣的行政決策審批程序,或者是設(shè)置了一票否決權(quán)等,影響了基金決策的科學(xué)性準(zhǔn)確性。

當(dāng)前,無論是政府引導(dǎo)基金,還是PPP,都是政府投資管理方式的有益嘗試和重要?jiǎng)?chuàng)新。而政策導(dǎo)向與投資人利益訴求之間的分歧如何化解,對(duì)于政府而言確實(shí)是不小的挑戰(zhàn)。要實(shí)現(xiàn)真正放寬放活社會(huì)資本,引導(dǎo)和激發(fā)民間投資潛力和創(chuàng)新活力,需要政府引導(dǎo)基金這只“手”拿捏好尺度,既不缺位,也不越位。一方面,解決市場化不足的問題,科學(xué)界定并嚴(yán)格控制政府投資范圍,平等對(duì)待各類投資主體,確立企業(yè)投資主體地位。另一方面,政府也要積極適應(yīng)新的形勢和新的方式,變革管理方式、提高管理效率,補(bǔ)足管理“短板”。

|

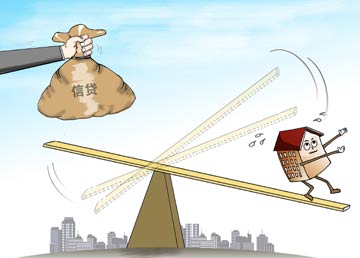

樓市杠桿:“錢根”收緊后炒房成本驟增

與房貸利率調(diào)整相比,房貸規(guī)模的嚴(yán)控將更大程度地提升炒房者的成本。未來監(jiān)管政策將會(huì)逐步發(fā)揮。