首頁 > 正文

數(shù)據(jù)來源:WIND?

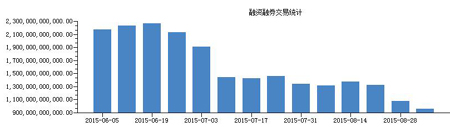

在短短三個月不到的時間里,A股市場經(jīng)歷了前所未有的快速去杠桿,兩融余額驟降近六成,場外配資的清理整頓也進(jìn)入了最后階段。在業(yè)內(nèi)人士看來,A股市場的去杠桿已經(jīng)接近尾聲。

驟降 兩融余額跌破萬億

兩融余額終于正式跌破了萬億大關(guān)。滬深交易所的最新數(shù)據(jù)顯示,截至9月2日,兩市融資融券余額已經(jīng)下跌至9622.62億元,正式跌破萬億大關(guān),距離今年6月18日的2.27萬億的峰值則已經(jīng)跌去了1.3萬億元之巨,降至2014年12月份的水平。這同時也是融資余額連續(xù)第12天下降,創(chuàng)兩個月來最長連降紀(jì)錄。

包括兩融在內(nèi)的杠桿資金大規(guī)模入市一直被視為市場前期快速上漲的主要推手之一。去年下半年大盤從2000點(diǎn)啟動后,一路上漲到5178點(diǎn),與此同時融資余額也迅速放大到2.27萬億。不過,自A股今年6月遭遇巨幅波動以來,兩融也以更快的速度進(jìn)行去杠桿,短短三個月的時間就從2.27萬億元的最高峰值驟降至不足萬億元,減少了57%,與此同時,上證指數(shù)則下跌了40%。

WIND統(tǒng)計數(shù)據(jù)顯示,9月4日當(dāng)周,兩市融資融券余額為9622.62億元,較此前一個交易周環(huán)比減少10.52%,其中融資余額、融券余額分別占99.68%和0.32%,融資交易占據(jù)絕對主導(dǎo)地位。9月4日當(dāng)周兩市融資買入1866.45億元,環(huán)比減少48.53%;融資償還2997.29億元,環(huán)比減少51.19%;融資截止日余額為9591.54億元,環(huán)比減少10.55%;融券賣出量1.07億股,環(huán)比減少65.39%;融券截止日余額31.08億元,環(huán)比減少1.11%。

隨著兩融余額正式下降至萬億元以下,業(yè)內(nèi)人士普遍認(rèn)為,場內(nèi)的兩融去杠桿化已經(jīng)接近尾聲。海通證券副總裁、首席經(jīng)濟(jì)學(xué)家李迅雷對《經(jīng)濟(jì)參考報》記者表示,目前,融資融券占A股總市值的比重較低,已經(jīng)處于一個安全的、較為合理的水平。他表示,在此之前,場內(nèi)以及場外的配資占到了總市值的8%至10%,明顯過高。目前,場外配資已經(jīng)得到了嚴(yán)格控制,場內(nèi)的兩融規(guī)模下降了一半多,表明整體杠桿水平有了較大幅度的下降。

英大證券研究所所長李大霄也對《經(jīng)濟(jì)參考報》記者表示,目前融資融券余額已經(jīng)下降到了一萬億元以下,杠桿率的調(diào)整已經(jīng)基本到位。另一方面,市場的估值水平也有了較大程度的下降,上證50的平均市盈率已經(jīng)處于較為合理的水平。滬深交易所的最新數(shù)據(jù)顯示,截至9月7日收盤,上證A股的平均市盈率已降至15.21倍,深市主板的平均市盈率已經(jīng)降至24.62倍,中小板和創(chuàng)業(yè)板的平均市盈率則已經(jīng)分別降至46.65倍和70.24倍。

整頓 場外配資清理存量

在場內(nèi)兩融不斷去杠桿的同時,攪動市場的場外配資的清理整頓工作也正在進(jìn)入“最后時刻”。據(jù)悉,有證券公司日前向旗下各營業(yè)部下發(fā)通知,要求各相關(guān)營業(yè)部立即通知相關(guān)客戶于近期將賬戶內(nèi)的資產(chǎn)變現(xiàn)并轉(zhuǎn)出,并于9月11日前完成賬戶銷戶手續(xù);如賬戶有停牌股票,股票復(fù)牌2個工作日內(nèi)必須完成變現(xiàn),并轉(zhuǎn)出資產(chǎn)完成銷戶。該通知同時顯示,公司將在9月12日關(guān)閉HOMS接口,同時對相關(guān)賬戶采取“限制資金轉(zhuǎn)入”、“限制買賣”等措施。

據(jù)了解,此次券商在部署清理存量場外配資工作時,最重要的一步就是限期拆除原來外接的系統(tǒng),也就是券商前期違規(guī)接入的以恒生HOMS系統(tǒng)、上海銘創(chuàng)、同花順為代表的具有分倉交易功能的信息技術(shù)系統(tǒng)。部分券商則對傘形信托賬戶采取限制交易措施,要求其在規(guī)定時間內(nèi)清空相關(guān)賬戶所持股票,并正式關(guān)閉傘形信托賬戶第三方軟件接入。

業(yè)內(nèi)人士表示,按照此前監(jiān)管部門給各證券公司下發(fā)的通知,要求各券商要在期限內(nèi)完成利用信息系統(tǒng)外部接入開展違法證券業(yè)務(wù)活動的清理工作,除了個別存量較大的券商外,清理整頓工作在原則上要在9月30日前完成。這意味著,場外配資的清理工作已經(jīng)進(jìn)入了最后關(guān)頭。

稍早之前,證監(jiān)會宣布擬對恒生網(wǎng)絡(luò)公司、銘創(chuàng)公司、同花順公司非法經(jīng)營證券業(yè)務(wù)案作出行政處罰,包括:沒收恒生網(wǎng)絡(luò)公司違法所得1.328億元,并處以3.98億元罰款;對恒生網(wǎng)絡(luò)公司董事長劉曙峰、總經(jīng)理官曉嵐給予警告,并分別處以30萬元罰款。沒收銘創(chuàng)公司違法所得1599萬元,并處以4796萬元罰款;對銘創(chuàng)公司董事長劉照波、總經(jīng)理謝承剛給予警告,并分別處以20萬元罰款。沒收同花順公司違法所得217.7萬元,并處以653萬元罰款;對同花順公司副總經(jīng)理朱志峰、產(chǎn)品經(jīng)理郭紅波給予警告,并分別處以10萬元、5萬元罰款。

排險 整體杠桿水平大幅回落

隨著A股場內(nèi)兩融規(guī)模的不斷下降,場外配資被清理整頓,市場的整體杠桿水平正在大幅回落。種種跡象表明,全市場的去杠桿已經(jīng)臨近尾聲。

證監(jiān)會相關(guān)負(fù)責(zé)人此前表示,A股市場的杠桿融資風(fēng)險得到相當(dāng)程度的釋放。場外配資得到清理整頓,其中,配資數(shù)額最多的恒生電子、銘創(chuàng)、同花順三個系統(tǒng)因違法違規(guī)已被關(guān)閉停業(yè)。證券公司場內(nèi)融資余額大幅下降,已由前期高峰2.27萬億元,下降到約1萬億元,回到去年年底的水平。信托公司杠桿融資規(guī)模也大幅下降。

光大證券首席經(jīng)濟(jì)學(xué)家徐高此前發(fā)布的報告稱,融資盤是本輪牛市的重要推動力和主要風(fēng)險點(diǎn),隨著監(jiān)管的加強(qiáng)和股災(zāi)后股指進(jìn)入震蕩調(diào)整區(qū)間,融資盤的規(guī)模大幅縮減。而從國際經(jīng)驗(yàn)來看,美國市場融資余額占股市總市值比例未曾超過3%,在次貸危機(jī)之后則一直不到2%。在日本,這一比率更是長期低于1%。而中國臺灣雖然曾在1998年泡沫高漲時期把這一比率推到了接近5%的高位,但在這些年也已經(jīng)回落到1%左右。報告稱,截至8月25日(彼時兩融余額為1.16萬億元),配資業(yè)務(wù)停止可能帶來杠桿資金規(guī)模縮減7000億元左右,信托對機(jī)構(gòu)形成杠桿資金縮減帶來融資規(guī)模下降大致在4000億元。A股市場的融資盤總規(guī)模已經(jīng)從峰值時期的4.5萬億元下降至2萬億元。

數(shù)據(jù)顯示,截至9月7日收盤,A股的總市值為46.52萬億元,如果以2%比例計算,融資盤合理規(guī)模應(yīng)該為9304億元,考慮到場外配資被關(guān)停以及傘形信托的存量清理,這一數(shù)字已經(jīng)較為接近當(dāng)前A股的總體融資規(guī)模。

MERS考驗(yàn)韓國政府應(yīng)對能力

突發(fā)公共衛(wèi)生事件再次考驗(yàn)政府的快速應(yīng)對能力,疫情爆發(fā)初期韓國政府的應(yīng)對不力受到多方詬病,目前正面臨新一輪防控形勢的嚴(yán)峻考驗(yàn)。

礦業(yè)過度開采 草原退化 祁連山陷生態(tài)“黑洞

1號店等電商退換貨限制多

在京東商城、蘇寧易購、天貓、1號店和亞馬遜這5家綜合性購物平臺購買了智能手環(huán)和家庭裝洗衣液兩種商品。綜合來看, 1號店在退貨政策執(zhí)行上表現(xiàn)比較差。