首頁(yè) >> 正文

深圳人行聯(lián)合龍華區(qū)人民政府,舉辦“精準(zhǔn)滴灌解紓困 助力惠企增活力”深入社區(qū)穩(wěn)企業(yè)保就業(yè)金融支持專(zhuān)項(xiàng)行動(dòng),走進(jìn)企業(yè)實(shí)地調(diào)研,宣講金融政策助力企業(yè)發(fā)展。資料照片

探索解決小微企業(yè)融資難融資貴問(wèn)題,深圳人民銀行在全國(guó)人民銀行分支機(jī)構(gòu)中首個(gè)提出并牽頭的深入社區(qū)政銀企對(duì)接專(zhuān)項(xiàng)行動(dòng)模式成效顯著。

小微企業(yè)數(shù)量眾多,主要集中在社區(qū)基層,處于“毛細(xì)血管”的末梢。2020年4月以來(lái),深圳人行結(jié)合深圳實(shí)際,帶領(lǐng)轄內(nèi)商業(yè)銀行以社會(huì)基層治理的最小單元“社區(qū)”為陣地,主動(dòng)探索金融支持保市場(chǎng)主體的工作模式。專(zhuān)項(xiàng)行動(dòng)以社區(qū)網(wǎng)格化管理為基礎(chǔ)、以街道社區(qū)為強(qiáng)力輔助、以商業(yè)銀行為主力軍,推動(dòng)金融機(jī)構(gòu)提升小微企業(yè)金融服務(wù)能力、拓寬小微企業(yè)融資覆蓋面、提升金融支持政策知曉度,進(jìn)而推動(dòng)普惠金融“量增面擴(kuò)價(jià)降”。

2020年5月在開(kāi)展深入社區(qū)專(zhuān)項(xiàng)行動(dòng)之初,對(duì)249家小微企業(yè)的調(diào)查顯示,有融資需求企業(yè)中,獲貸企業(yè)占比僅29.6%,54.5%的企業(yè)由于不了解銀行貸款產(chǎn)品、不知道如何申貸、擔(dān)憂(yōu)貸款手續(xù)復(fù)雜流程長(zhǎng)等原因,未申請(qǐng)過(guò)銀行貸款。專(zhuān)項(xiàng)行動(dòng)開(kāi)展以來(lái),銀行主動(dòng)送產(chǎn)品、送服務(wù)上門(mén),一對(duì)一為企業(yè)提供融資方案。截至2022年4月末,累計(jì)走訪(fǎng)對(duì)接企業(yè)20.7萬(wàn)家,其中有融資需求企業(yè)12.66萬(wàn)家。有融資需求企業(yè)中,66.1%的企業(yè)獲得授信1939.85億元,獲貸率較2020年5月調(diào)查結(jié)果提高36.5個(gè)百分點(diǎn),金融服務(wù)覆蓋面明顯擴(kuò)大。

另外,2022年3月,深圳人行對(duì)452家在深入社區(qū)政銀企對(duì)接專(zhuān)項(xiàng)行動(dòng)中獲得貸款的企業(yè)進(jìn)行回訪(fǎng)調(diào)查。調(diào)查顯示,77.7%的企業(yè)貸款利率低于5%,52%的企業(yè)貸款審批時(shí)長(zhǎng)短于一周。與2020年初相比,67.7%的企業(yè)認(rèn)為貸款利率有所下降,56%的企業(yè)認(rèn)為貸款程序有所簡(jiǎn)化,45.8%的企業(yè)認(rèn)為貸款辦理時(shí)長(zhǎng)有所縮短。

據(jù)中國(guó)銀行普惠金融部副總經(jīng)理張明介紹,截至3月末,深圳中行已對(duì)接全市11個(gè)區(qū),聯(lián)動(dòng)人民銀行、中小企業(yè)服務(wù)局等政府機(jī)構(gòu)開(kāi)展普惠金融銀企對(duì)接活動(dòng)近100場(chǎng),聯(lián)合各區(qū)街道辦共聯(lián)系、走訪(fǎng)企業(yè)10000余戶(hù)并提供一系列綜合金融服務(wù)。“在深圳人行的指導(dǎo)和支持下,深圳中行作為首批服務(wù)銀行入駐鹽田區(qū)及龍華區(qū)首貸中心,自入駐鹽田區(qū)首貸窗口以來(lái),已累計(jì)為超1800家小微企業(yè)提供近90億元首貸授信支持,服務(wù)成效良好。”他說(shuō)。

深圳人行相關(guān)人士表示,通過(guò)深入社區(qū)政銀企對(duì)接專(zhuān)項(xiàng)行動(dòng),深圳人行總結(jié)規(guī)律,從獲貸可能性角度將小微企業(yè)分為四類(lèi):一是符合授信條件但不了解金融服務(wù)的企業(yè);二是符合授信條件但融資需求不滿(mǎn)足的企業(yè);三是處于“爬坡過(guò)坎”階段的企業(yè)。這類(lèi)企業(yè)通常成立時(shí)間不長(zhǎng)(2-5年),處于生命周期重要關(guān)頭,若獲得產(chǎn)業(yè)政策“扶一把”,很大可能渡過(guò)“分水嶺”、持續(xù)經(jīng)營(yíng)發(fā)展,但企業(yè)自身經(jīng)營(yíng)尚不穩(wěn)定,離銀行授信條件仍存在差距,需要解決融資問(wèn)題,特別是“首貸”問(wèn)題。四是劣勢(shì)企業(yè)。此類(lèi)企業(yè)經(jīng)營(yíng)狀況差、發(fā)展前景不佳,持續(xù)經(jīng)營(yíng)能力不強(qiáng),需要改善企業(yè)自身經(jīng)營(yíng)情況,方有可能獲得貸款。

“針對(duì)以上四類(lèi)企業(yè),下一步深圳人行將分類(lèi)施策,推動(dòng)提升金融服務(wù)。”該人士表示:一是推動(dòng)完善“政務(wù)+金融”一站式商事服務(wù)體系,“線(xiàn)上+線(xiàn)下”暢通銀企對(duì)接渠道,便利符合授信條件的企業(yè)快速融資。二是充分運(yùn)用金融配套支持工具箱,推動(dòng)降低企業(yè)綜合融資成本。三是進(jìn)一步發(fā)揮“幾家抬”合力,做精做實(shí)首貸服務(wù)。四是更廣泛聯(lián)合產(chǎn)業(yè)部門(mén)做好市場(chǎng)主體培育工作。

上海金融與發(fā)展實(shí)驗(yàn)室主任曾剛表示,從未來(lái)看,社區(qū)金融服務(wù)工作重點(diǎn)包括,一是精準(zhǔn)化。在現(xiàn)有基礎(chǔ)上,進(jìn)一步細(xì)分社區(qū)金融服務(wù)主體,以大數(shù)據(jù)為基礎(chǔ),對(duì)其金融需求特征進(jìn)行更為精準(zhǔn)的畫(huà)像,并進(jìn)行有針對(duì)性的金融產(chǎn)品與服務(wù)的開(kāi)發(fā);二是完善政銀企對(duì)接平臺(tái),提升金融服務(wù)社區(qū)主體的效率,鼓勵(lì)金融機(jī)構(gòu)使用各種配套金融政策工具,充分發(fā)揮政策工具的撬動(dòng)作用。三是加強(qiáng)金融宣傳與教育,培育小微企業(yè)征信意識(shí),穩(wěn)定融資預(yù)期,引導(dǎo)合理借貸,為小微企業(yè)健康可持續(xù)發(fā)展創(chuàng)造更好的條件。在這方面,深圳人行開(kāi)展深入社區(qū)政銀企對(duì)接專(zhuān)項(xiàng)行動(dòng),無(wú)疑為我國(guó)社區(qū)金融的發(fā)展提供了一個(gè)有價(jià)值的借鑒。

?

|

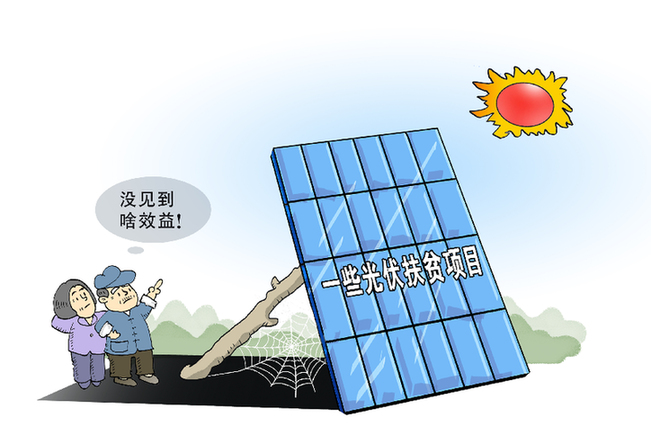

謹(jǐn)防光伏扶貧項(xiàng)目淪為“曬太陽(yáng)”工程

光伏扶貧見(jiàn)效快、收益穩(wěn)、幫扶準(zhǔn),是常見(jiàn)的產(chǎn)業(yè)幫扶舉措。

·河南加快“數(shù)智”金融新基建 打通中小微融資大動(dòng)脈

識(shí)得東風(fēng)面 改革總是春

資本運(yùn)作正成為國(guó)有企業(yè)跨越式發(fā)展的重要推手。近年來(lái),廣州市國(guó)資委通過(guò)兼并重組、戰(zhàn)略投資等多種方式深化市屬企業(yè)混改,目前全市國(guó)資控股上市公司累計(jì)達(dá)34家,形成了證券市場(chǎng)“廣州國(guó)資板塊”。

亚洲日韩一区二区三区四区高清

亚洲日韩一区二区三区四区高清