今年以來,券商融資的腳步有所加快。近日,多家券商披露定增、配股計劃,而A股券商IPO隊伍再迎擴(kuò)容的同時,還有多家券商正在IPO排隊候場。與此同時,券商債權(quán)融資需求依舊旺盛。Wind數(shù)據(jù)顯示,年內(nèi)券商發(fā)債金額突破1萬億元。業(yè)內(nèi)人士指出,拓展業(yè)務(wù)或成券商融資的最大驅(qū)動力,而較好的市場行情也為其補(bǔ)充資本金提供了恰當(dāng)?shù)臅r間點。

再融資、IPO“雙箭齊發(fā)”

上市券商進(jìn)行權(quán)益融資“熱情高漲”。對于已上市券商而言,定向增發(fā)、配股等再融資方式頻繁落地。而隨著中銀證券、中泰證券和國聯(lián)證券相繼登陸A股,可以看出中小券商“奔A”速度明顯加快。此外,還有部分券商IPO審核“在路上”。

8月18日晚間,招商證券發(fā)布H股配股發(fā)行結(jié)果及配股股份變動公告。公告顯示,本次H股可配售股份數(shù)量為2.94億股,募集金額為港幣24.07億元(相當(dāng)于約人民幣21.94億元)。此前,招商證券同樣于7月進(jìn)行了A股配股發(fā)行,兩輪總募集金額超過140億元。

據(jù)記者不完全統(tǒng)計,年內(nèi)共有11家券商完成定向增發(fā)或配股,合計再融資規(guī)模超過900億元:中信證券、國信證券、海通證券、中原證券、西南證券、第一創(chuàng)業(yè)完成了定增發(fā)行,實際募資額超過600億元;招商證券、天風(fēng)證券、東吳證券、國海證券、山西證券則實施了配股計劃,實際募資額約為345億元。

未來,還有一批共485億元再融資“蓄勢待發(fā)”。中信建投、南京證券、浙商證券、西部證券合計365億元定增方案尚待實施,華安證券、紅塔證券合計120億元配股計劃也在推進(jìn)當(dāng)中。

IPO方面,中國信達(dá)于近日發(fā)布公告稱,正考慮分拆信達(dá)證券股份有限公司及其附屬公司在國內(nèi)一家證券交易所獨(dú)立上市。作為中國第一家AMC系證券公司,信達(dá)證券具有證券經(jīng)紀(jì)、證券投資咨詢、證券承銷與保薦資格等業(yè)務(wù)資格。目前,信達(dá)證券已就展開上市輔導(dǎo)過程向北京證監(jiān)局遞交申請。

實際上,2020年以來已有中銀證券、中泰證券和國聯(lián)證券3家券商完成上市,A股上市券商的數(shù)量擴(kuò)大到39家。此外,分拆、借殼、引戰(zhàn)投等多種途徑同樣成為券商登陸資本市場的方式。例如,湘財證券借殼哈高科上市,英大證券通過與置信電氣并購重組曲線上市等。

中銀香港金融研究院經(jīng)濟(jì)學(xué)家丁孟表示,隨著資本市場回暖,券商盈利有所增長,多家券商選擇在此時登陸資本市場,主要是出于對市場盈利前景的預(yù)期,而在券商板塊上漲后其股價也具有吸引力。

公司債、短融發(fā)行同比均增長

與此同時,券商債權(quán)融資同樣在加速進(jìn)行中。Wind數(shù)據(jù)顯示,截至8月18日,年內(nèi)券商發(fā)債(證券公司債和短期融資券)突破1萬億元,相比去年同期的5403億元增長近90%。其中,短期融資券發(fā)行量增長尤為迅猛。而發(fā)債方除南京證券、長城證券、中泰證券等中型券商外,中金公司、國泰君安、中信建投等多家大型券商也位列其中。

具體而言,今年券商發(fā)行證券公司債規(guī)模達(dá)到4605.76億元,相比去年的3322億元增長38.64%。而上半年券商短期融資券發(fā)行規(guī)模已超過公司債,達(dá)到5634億元,同比增170.74%。其中,中信證券、招商證券、銀河證券等9家券商募資額均超過100億元。

各類債券的發(fā)行也推高了券商的新增借款。8月以來,已有至少18家券商因累計新增借款達(dá)到信息披露標(biāo)準(zhǔn)而發(fā)布相關(guān)公告,多家券商新增借款已超2019年末凈資產(chǎn)的40%。

業(yè)內(nèi)人士指出,在寬松的貨幣政策下,短期融資成本相對較低,且債權(quán)融資有其特定優(yōu)勢。“與股權(quán)融資相比,債權(quán)融資不會攤薄公司股本。股價較低時,證券公司不愿意犧牲股權(quán),債權(quán)融資將會成為諸多證券公司的重要選擇。”申萬宏源研究所首席市場專家桂浩明對《經(jīng)濟(jì)參考報》記者表示。

而從利率來看,券商短融利率上半年普遍較低,最近發(fā)行的28只證券公司短融利率均值為2.20%,最高的一只為紅塔證券股份有限公司2020年度第二期短期融資券,短融利率為2.68%。

拓展業(yè)務(wù)或成最大驅(qū)動力

無論是債權(quán)融資還是股權(quán)融資,今年無疑被視為券商“加碼融資”的大年。背后原因究竟為何?業(yè)內(nèi)人士指出,在券商業(yè)績出現(xiàn)一定分化、行業(yè)集中度持續(xù)提升的背景下,券商持續(xù)募集資金,有助于進(jìn)一步拓展自營、經(jīng)紀(jì)等重資產(chǎn)業(yè)務(wù)、加強(qiáng)市場地位的同時提升資產(chǎn)負(fù)債管理能力。另一方面,較好的市場行情也為券商擴(kuò)充資本金提供了良好的時機(jī)。

從各券商的定增、配股公告來看,所募集到的資金大都流向了具體業(yè)務(wù),資本中介類業(yè)務(wù)和自有資金投資業(yè)務(wù)是券商目前加大投入的重點。此外,本輪融資的使用范圍也更加廣泛,包括金融IT投入、直投與跟投以及衍生品等創(chuàng)新業(yè)務(wù)的資金投入也明顯增加。

業(yè)內(nèi)人士指出,補(bǔ)充長期低成本資金,有利于券商做大資產(chǎn)規(guī)模,提升盈利能力。“證券行業(yè)本身是一個重資產(chǎn)行業(yè),自營業(yè)務(wù)、債券業(yè)務(wù)以及融資融券等都需要一定資金作為保障,因此,有了足夠的資本金才能夠較好拓展業(yè)務(wù)。”桂浩明表示,另一方面,目前市場行情較好,這也是擴(kuò)充資本金的好時機(jī)。

而在今年增資“補(bǔ)血”的證券機(jī)構(gòu)中,不乏中小券商的身影。專家表示,在行業(yè)集中度日漸提升的背景下,中小券商所需要思考的不僅僅是充實資本、擴(kuò)大發(fā)展空間,通過差異化、本地化的服務(wù)提升自身業(yè)務(wù)競爭力才是長久之計。

“中小券商近年來的發(fā)展速度要明顯慢于頭部券商,原因系后者在資本、人才和品牌等方面有著明顯優(yōu)勢。無論從海外市場的發(fā)展實踐還是國內(nèi)現(xiàn)狀來看,證券行業(yè)集中度提升將是一個大趨勢。”桂浩明表示。

而在丁孟看來,對于當(dāng)前中小券商而言,比擴(kuò)大規(guī)模更重要的是提升研究領(lǐng)域等自身業(yè)務(wù)競爭力,通過擴(kuò)大規(guī)模帶來的同質(zhì)化競爭仍然會受到市場容量大小的限制,且需要警惕過量增資之后出現(xiàn)的一系列問題。

提升本地化服務(wù)或許可以成為中小券商所謀求的“生存之道”。桂浩明表示,“考慮到地方政府通常需要保留自己的證券機(jī)構(gòu),這些中小券商可以加強(qiáng)與當(dāng)?shù)仄髽I(yè)的合作,提升本地化服務(wù),為地方經(jīng)濟(jì)發(fā)展做出更多貢獻(xiàn),從而培育自身差異化的優(yōu)勢。”

?

在“讓利”的同時,銀行不同程度地面臨凈息差快速下降、風(fēng)險成本持續(xù)提升的壓力,如何走穩(wěn)“讓利”“盈利”平衡木成為擺在商業(yè)銀行眼前最為重要的課題。

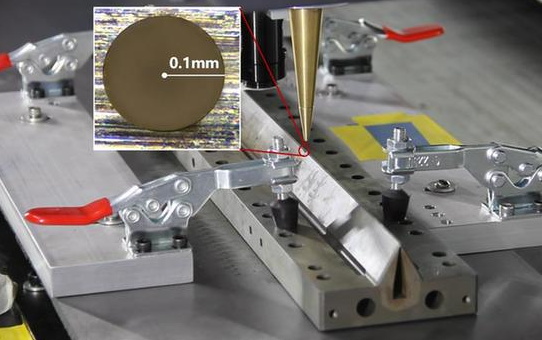

中科院西安光機(jī)所要與西安高新區(qū)一體化深度合作,共同打造擁有百億元甚至千億元產(chǎn)值的硬科技轉(zhuǎn)化平臺,為陜西經(jīng)濟(jì)高質(zhì)量發(fā)展增添新助力。