中央經(jīng)濟(jì)工作會議提出“保持合理的社會融資規(guī)模”。溫家寶總理在國務(wù)院第五次全體會議上部署今年一季度工作時強(qiáng)調(diào)“保持合理的社會融資規(guī)模和節(jié)奏”。

| |

社會融資總量是全面反映社會融資規(guī)模的總量指標(biāo) |

隨著我國金融市場快速發(fā)展,金融與經(jīng)濟(jì)關(guān)系發(fā)生較大變化,理論研究與政策操作都需要能全面、準(zhǔn)確反映金融與經(jīng)濟(jì)關(guān)系的全口徑統(tǒng)計指標(biāo)。傳統(tǒng)的金融與經(jīng)濟(jì)關(guān)系,一般是指銀行體系通過其資產(chǎn)負(fù)債活動,促進(jìn)經(jīng)濟(jì)發(fā)展和保持物價水平基本穩(wěn)定,在金融機(jī)構(gòu)資產(chǎn)方主要體現(xiàn)為新增貸款對實體經(jīng)濟(jì)的資金支持,負(fù)債方主要體現(xiàn)為貨幣創(chuàng)造和流動性增加。目前人民幣貸款是指銀行業(yè)金融機(jī)構(gòu)向?qū)嶓w經(jīng)濟(jì)發(fā)放的一般貸款及票據(jù)貼現(xiàn),它反映了銀行業(yè)對實體經(jīng)濟(jì)的資金支持。近年來,我國金融總量快速擴(kuò)張,金融結(jié)構(gòu)多元發(fā)展,金融產(chǎn)品和融資工具不斷創(chuàng)新,證券、保險類機(jī)構(gòu)對實體經(jīng)濟(jì)資金支持加大,商業(yè)銀行表外業(yè)務(wù)對貸款表現(xiàn)出明顯替代效應(yīng)。新增人民幣貸款已不能完整反映金融與經(jīng)濟(jì)關(guān)系,也不能全面反映實體經(jīng)濟(jì)的融資總量。

據(jù)初步統(tǒng)計,2002年新增人民幣貸款以外融資1614億元,為同期新增人民幣貸款的8.7%。2010年新增人民幣貸款以外融資6.33萬億元,為同期新增人民幣貸款的79.7%。人民幣貸款以外融資快速增長主要有三方面原因:一是直接融資快速發(fā)展。2010年企業(yè)債和非金融企業(yè)股票籌資分別達(dá)1.2萬億元和5787億元,分別是2002年的36.8倍和9.5倍。二是非銀行金融機(jī)構(gòu)作用明顯增強(qiáng)。2010年證券、保險類金融機(jī)構(gòu)對實體經(jīng)濟(jì)的資金運(yùn)用合計約1.68萬億元,是2002年的8倍。2010年小額貸款公司新增貸款1022億元,比上年增長33.4%,相當(dāng)于一家中小型股份制商業(yè)銀行一年的新增貸款規(guī)模。三是金融機(jī)構(gòu)表外業(yè)務(wù)大量增加。2010年實體經(jīng)濟(jì)通過銀行承兌匯票、委托貸款、信托貸款從金融體系融資分別達(dá)2.33萬億元、1.13萬億元和3865億元,而在2002年這些金融工具的融資量還非常小。

社會融資總量是全面反映金融與經(jīng)濟(jì)關(guān)系,以及金融對實體經(jīng)濟(jì)資金支持的總量指標(biāo)。社會融資總量是指一定時期內(nèi)(每月、每季或每年)實體經(jīng)濟(jì)從金融體系獲得的全部資金總額。這里的金融體系為整體金融的概念,從機(jī)構(gòu)看,包括銀行、證券、保險等金融機(jī)構(gòu);從市場看,包括信貸市場、債券市場、股票市場、保險市場以及中間業(yè)務(wù)市場等。社會融資總量的內(nèi)涵主要體現(xiàn)在三個方面。一是金融機(jī)構(gòu)通過資金運(yùn)用對實體經(jīng)濟(jì)提供的全部資金支持,即金融機(jī)構(gòu)資產(chǎn)的綜合運(yùn)用,主要包括人民幣各項貸款、外幣各項貸款、信托貸款、委托貸款、金融機(jī)構(gòu)持有的企業(yè)債券、非金融企業(yè)股票、保險公司的賠償和投資性房地產(chǎn)等。二是實體經(jīng)濟(jì)利用規(guī)范的金融工具、在正規(guī)金融市場、通過金融機(jī)構(gòu)服務(wù)所獲得的直接融資,主要包括銀行承兌匯票、非金融企業(yè)股票籌資及企業(yè)債的凈發(fā)行等。三是其他融資,主要包括小額貸款公司貸款、貸款公司貸款、產(chǎn)業(yè)基金投資等。

隨著我國金融市場發(fā)展和金融創(chuàng)新深化,實體經(jīng)濟(jì)還會增加新的融資渠道,如私募股權(quán)基金、對沖基金等。未來條件成熟,可將其計入社會融資總量。

綜上所述,社會融資總量=人民幣各項貸款+外幣各項貸款+委托貸款+信托貸款+銀行承兌匯票+企業(yè)債券+非金融企業(yè)股票+保險公司賠償+保險公司投資性房地產(chǎn)+其他。[社會融資總量為一定時期(每月、每季或每年)的新增量,具體統(tǒng)計方法詳見本文第三部分]

統(tǒng)計數(shù)據(jù)顯示,我國社會融資總量快速擴(kuò)張,金融對經(jīng)濟(jì)的支持力度明顯加大。從2002年到2010年,我國社會融資總量由2萬億元擴(kuò)大到14.27萬億元,年均增長27.8%,比同期人民幣各項貸款年均增速高9.4個百分點(diǎn)。2010年社會融資總量與GDP之比為35.9%,比2002年提高19.2個百分點(diǎn)。金融體系對實體經(jīng)濟(jì)的支持力度明顯加大(見圖)。社會融資總量快速增長的同時,金融結(jié)構(gòu)也多元化發(fā)展,金融對資源配置的積極作用不斷提高。一是2010年企業(yè)債融資、非金融企業(yè)股票融資和保險公司賠償分別占同期社會融資總量的8.4%、4.1%和1.3%,其中企業(yè)債融資比2002年上升6.8個百分點(diǎn)。二是商業(yè)銀行表外業(yè)務(wù)融資功能顯著增強(qiáng)。2010年銀行承兌匯票、委托貸款和信托貸款分別占同期社會融資總量16.3%、7.9%和2.7%,分別比2002年高19.8、7和2.7個百分點(diǎn)。

| |

社會融資總量指標(biāo)是統(tǒng)計監(jiān)測和宏觀調(diào)控的需要 |

隨著我國經(jīng)濟(jì)持續(xù)快速發(fā)展,金融業(yè)發(fā)生巨大變化,金融市場和產(chǎn)品不斷創(chuàng)新,直接融資比例逐步加大,非銀行金融機(jī)構(gòu)作用明顯增強(qiáng),金融調(diào)控面臨新的環(huán)境和要求,迫切需要確定更為合適的統(tǒng)計監(jiān)測指標(biāo)和宏觀調(diào)控中間目標(biāo)。

貨幣政策的最終目標(biāo)是促進(jìn)經(jīng)濟(jì)增長、實現(xiàn)充分就業(yè)、保持物價穩(wěn)定和維持國際收支平衡。為了實現(xiàn)這一最終目標(biāo),一般都要根據(jù)一個國家的實際情況,確定合適的中間目標(biāo)。較長時期以來,我國貨幣政策重點(diǎn)監(jiān)測、分析的指標(biāo)和調(diào)控中間目標(biāo)是M2和新增人民幣貸款。在某些年份,新增人民幣貸款甚至比M2受到更多關(guān)注。然而由于新增人民幣貸款已不能準(zhǔn)確反映實體經(jīng)濟(jì)的融資總量,因此只有將商業(yè)銀行表外業(yè)務(wù)、非銀行金融機(jī)構(gòu)提供的資金和直接融資都納入統(tǒng)計范疇,才能完整、全面監(jiān)測和分析整體社會融資狀況,也才能從根本上避免因過度關(guān)注貸款規(guī)模而形成的“按下葫蘆浮起瓢”的現(xiàn)象,即商業(yè)銀行通過表外業(yè)務(wù)繞開貸款規(guī)模。這些表外業(yè)務(wù)主要有銀行承兌匯票、委托貸款、信托貸款等。以2010年為例,全年新增人民幣貸款7.95萬億元,同比少增1.65萬億元,但是實體經(jīng)濟(jì)通過銀行承兌匯票和委托貸款從金融體系新增融資達(dá)3.47萬億元,占社會融資總量的24.2%,同比多增2.33萬億元(見表1)。

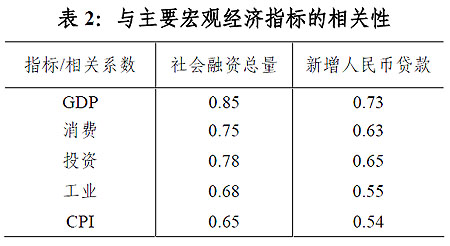

衡量一個指標(biāo)能否作為調(diào)控的中間目標(biāo),有兩個重要標(biāo)準(zhǔn),一是它與最終目標(biāo)的關(guān)聯(lián)性,二是它的可調(diào)控性。實證分析表明,與新增人民幣貸款相比,社會融資總量與主要經(jīng)濟(jì)指標(biāo)相互關(guān)系更緊密。衡量兩個變量之間的關(guān)系,在統(tǒng)計上一般采用相關(guān)性分析,測算得到的相關(guān)系數(shù)絕對值一般在0與1之間。相關(guān)系數(shù)越高,說明兩個變量之間的關(guān)系越緊密。我們采用基于2002-2010年的月度和季度數(shù)據(jù),對社會融資總量、新增人民幣貸款與主要經(jīng)濟(jì)指標(biāo)分別進(jìn)行統(tǒng)計分析(見表2),結(jié)果表明:與新增人民幣貸款相比,我國社會融資總量與GDP、社會消費(fèi)品零售總額、城鎮(zhèn)固定資產(chǎn)投資、工業(yè)增加值、CPI的關(guān)系更緊密,相關(guān)性顯著優(yōu)于新增人民幣貸款。

同時,我們采用統(tǒng)計檢驗進(jìn)行相互作用的分析,結(jié)果表明,社會融資總量與經(jīng)濟(jì)增長存在明顯的相互作用、相互影響的關(guān)系。因此,可以對這兩個變量建立長期均衡關(guān)系模型,以分析變量之間相互作用的長期均衡關(guān)系,并根據(jù)均衡關(guān)系進(jìn)行預(yù)測。我們基于2002-2010年的年度數(shù)據(jù),對社會融資總量與GDP建立長期均衡關(guān)系模型。測算結(jié)果表明,社會融資總量與GDP存在穩(wěn)定的長期均衡關(guān)系。這說明,社會融資總量與經(jīng)濟(jì)增長的關(guān)系是有規(guī)律的,可以根據(jù)GDP和CPI等指標(biāo)推算支持實體經(jīng)濟(jì)發(fā)展所需要的相應(yīng)的社會融資總量。通過完善金融統(tǒng)計制度,加強(qiáng)中央銀行與各金融監(jiān)管部門和有關(guān)方面協(xié)調(diào)配合,可形成社會融資總量的有效調(diào)控體系。

| |

社會融資總量統(tǒng)計科學(xué)準(zhǔn)確及時 |

國際貨幣基金組織的貨幣與金融統(tǒng)計框架推薦成員國編制信用和債務(wù)總量指標(biāo),主要包括各類貸款、銀行承兌匯票、債券、股票等金融資產(chǎn),成員國可以根據(jù)自身實際情況進(jìn)行編制。由于國情不同,我國社會融資總量指標(biāo)名稱和口徑與其他國家有所差異。在充分考慮社會融資總量指標(biāo)的可得性、可測性、可用性及其與宏觀調(diào)控最終目標(biāo)相關(guān)性的基礎(chǔ)上,我國基于國際貨幣基金組織的貨幣與金融統(tǒng)計框架及資金流量核算原則,開始編制社會融資總量指標(biāo)。

社會融資總量統(tǒng)計數(shù)據(jù)完整可得,采集及時準(zhǔn)確。社會融資總量是增量概念,為期末、期初余額的差額,或當(dāng)期發(fā)行或發(fā)生額扣除當(dāng)期兌付或償還額的差額,統(tǒng)計上表現(xiàn)為每月、每季或每年新增量。社會融資總量各項指標(biāo)統(tǒng)計,均采用發(fā)行價或賬面價值進(jìn)行計值,以避免股票、債券及保險公司投資性房地產(chǎn)等金融資產(chǎn)的市場價格波動扭曲實體經(jīng)濟(jì)的真實籌資。社會融資總量中以外幣標(biāo)值的資產(chǎn)折算成人民幣單位,折算的匯率為所有權(quán)轉(zhuǎn)移日的匯率買賣中間價。在數(shù)據(jù)匯總方面,金融機(jī)構(gòu)之間的債權(quán)和所有權(quán)關(guān)系相互軋差,不存在重復(fù)計算問題。例如,金融機(jī)構(gòu)之間相互持有的股權(quán)、金融機(jī)構(gòu)之間相互持有的債券等等,都不計入社會融資總量,以真實反映金融體系對實體經(jīng)濟(jì)的資金支持。社會融資總量中的銀行承兌匯票是指金融機(jī)構(gòu)表內(nèi)表外并表后的銀行承兌匯票,即銀行為企業(yè)簽發(fā)的全部承兌匯票扣減已在銀行表內(nèi)貼現(xiàn)部分。并表的目的是為了保證不重復(fù)統(tǒng)計。