10年來,37家A股上市公司增發(fā)資金逾536億元,而派現(xiàn)數(shù)量為零。

10年來,37家A股上市公司增發(fā)資金逾536億元,而派現(xiàn)數(shù)量為零。

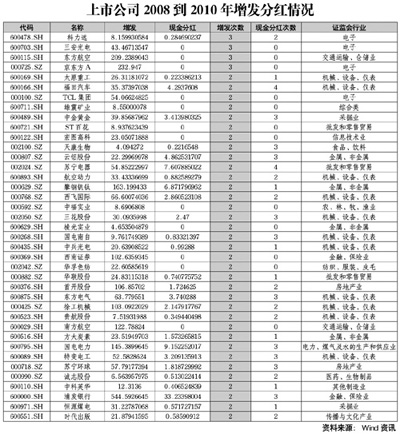

3年來,39家上市公司頻繁增發(fā)兩次以上,而這其中有12家只向投資人“伸手要錢”,卻沒有現(xiàn)金分紅。

比較之下,寥寥無幾的若干零募資但屢屢分紅的“大戶”則十分惹眼。“不分紅、少分紅”的常態(tài)下,廣大投資者的分紅意識日漸弱化,上市公司也有意無意的淡漠了這種意識,不過他們的圈錢融資步伐卻愈發(fā)加快了。

兩家公司“高頻吸金” 三安光電連續(xù)4年“伸手要錢”

近年來,在央行上調(diào)存款準(zhǔn)備金率、加息等一系列緊縮調(diào)控政策下,公司向銀行貸款的難度在加大,成本也在不斷上升。當(dāng)銀行的“借貸大門”逐漸收口時(shí),許多上市公司自然將目光轉(zhuǎn)向了寬闊的資本市場。今年以來,央行已4次上調(diào)存款準(zhǔn)備金率、兩度加息,于是不少為了不斷啟動新的項(xiàng)目、達(dá)到迅速擴(kuò)張做強(qiáng)做大的目的上市公司,便開始了在資本市場上的再融資計(jì)劃,以解滿足諸如擴(kuò)張沖動等的資金需求。

Wind統(tǒng)計(jì)顯示,2008年初至去年年末,共有397家上市公司進(jìn)行了增發(fā),累計(jì)融資金額高達(dá)8956.757億元,而同期的分紅金額僅1069.112億元。

3年來,在眾多“伸手要錢”的公司中,有兩家公司增發(fā)3次,但在現(xiàn)金分紅上卻“一毛不拔”,即:三安光電和東方航空。

1996年5月上市即將迎來“上市15周年”的三安光電,15年來總計(jì)向A股流通股東派現(xiàn)兩次共0.15億元,而5次募資共獲得資金45.88億元。僅有的兩次現(xiàn)金分紅則分別在上個(gè)世紀(jì)的1997年7月每10股派現(xiàn)金4.38元,以及1999年7月每10股派現(xiàn)金1元(扣稅后0.8元)。

然而,2008年至今,公司已實(shí)施了3次定向增發(fā),累計(jì)增發(fā)金額為43.46714億元。2008年6月,公司以4.33元的發(fā)行價(jià)向大股東關(guān)聯(lián)方增發(fā)1.14945392億股;2009年9月,又以26元的價(jià)格向機(jī)構(gòu)投資者和境內(nèi)自然人增發(fā)3150萬股;去年10月,公司再次以30元的發(fā)行價(jià)向機(jī)構(gòu)投資者和境內(nèi)自然人增發(fā)1.01億股。

不過融資之后,公司逐步投產(chǎn)的募投項(xiàng)目卻并未給公司業(yè)績帶來期望中的拉動作用,募投項(xiàng)目備受質(zhì)疑。而公司近幾年以發(fā)展LED之由,從政府和資本市場獲得了大量資金。根據(jù)公司2010年年報(bào),公司營業(yè)收入8.63億元,同比增長83.42%;凈利潤4.19億元,同比增長132.73%。然而有市場人士計(jì)算稱,公司在2010年收到各地政府補(bǔ)貼高達(dá)7.5億元,如果不是補(bǔ)貼的貢獻(xiàn),公司將出現(xiàn)數(shù)億元的虧損。

本月初,三安光電連續(xù)多年的“零”現(xiàn)金分紅宣告結(jié)束。公司將實(shí)施“每10股轉(zhuǎn)增12股派現(xiàn)金2元”的分紅方案,該方案已獲股東大會通過。不過,三安光電的“增發(fā)故事”還在繼續(xù),在給予股東現(xiàn)金分紅“甜頭”的同時(shí),新的增發(fā)方案也獲通過。根據(jù)公告,公司擬公開增發(fā)A股股票數(shù)量不超過2.1億股,募資不超過80億元,募集的資金全部用于安徽三安光電有限公司蕪湖光電產(chǎn)業(yè)化(二期)項(xiàng)目和安徽三安光電有限公司LED應(yīng)用產(chǎn)品產(chǎn)業(yè)化項(xiàng)目,兩項(xiàng)目合計(jì)總投資約為91.25億元。

1997年登陸A股的東方航空現(xiàn)金分紅亦是稀少,上市以來公司總計(jì)向A股流通股東派現(xiàn)3次共0.18億元,而向市場4次募集資金卻達(dá)216.59億元。根據(jù)資料顯示,公司分別在2001年、2002年和2005年實(shí)施了“每10股派現(xiàn)金0.2元”方案。而2009年7月至2010年末,公司的融資步伐明顯加快。2009年7月,公司以3.87元的價(jià)格向大股東增發(fā)14.37375億股;同年12月,又以4.75元發(fā)行價(jià)向大股東、機(jī)構(gòu)投資者和境內(nèi)自然人增發(fā)13.5億股;去年1月,公司第三次向機(jī)構(gòu)投資者增發(fā)16.9483886億股,增發(fā)價(jià)格5.28元。

高頻融資市場“用腳投票” 低價(jià)增發(fā)惹爭議

對于上市公司越來越高漲的融資熱情,一位業(yè)內(nèi)人士告訴記者:“向銀行借貸還需要支付高額的利息,而在資本市場上融資對上市公司來說幾乎沒有什么成本。盡管再融資是上市公司發(fā)展壯大的重要條件,但我們也要看到,一些公司資金使用效率低下,這樣的密集再融資就會降低資本市場資源優(yōu)化配置的效率。”

由于不斷的再融資,上市公司興高采烈的募集到了資金,但是多數(shù)進(jìn)行再融資公司的股價(jià)表現(xiàn)卻“跌跌不休”。市場的“用腳投票”也令廣大中小投資者怨聲載道,“憑什么持有一年,沒有分紅還要被套,然后還要跟低價(jià)股增發(fā)的人分享前期利潤?!”一位股民在股吧里不滿的表示。

與高頻融資相左的是,三安光電股價(jià)已從今年2月份最高時(shí)的51.73元震蕩下挫至41.14元,跌幅約20%。盡管公司在此期間頻發(fā)“利好”,如3月份公司總共發(fā)布六則全部是獲得政府補(bǔ)貼款內(nèi)容的公告,但市場似乎并不買賬,股價(jià)一直維持跌勢。今年4月13日公司發(fā)布再融資方案后,其股價(jià)再連續(xù)下挫3日,

再如興民鋼圈,前一次募集資金尚未花完,又在今年4月份再次擬增發(fā)不超過7000萬股,募集資金約10.5億元,增發(fā)價(jià)格為15.95元。在公布增發(fā)預(yù)案的當(dāng)天,興民鋼圈的股價(jià)出現(xiàn)了大幅下挫,一度下跌9.27%,收盤時(shí)跌3.77%。

除了股價(jià)的下跌,一些公司較低的定向增發(fā)價(jià)格也備受質(zhì)疑。近期,繼民生銀行之后,北京銀行的首次定向增發(fā)方案遭到中小投資者的質(zhì)疑。4月8日,北京銀行公布2011年非公開發(fā)行股票預(yù)案表示,擬以非公開發(fā)行方式向華泰汽車、中信證券、泰康人壽等9家企業(yè)募集資金不超過118億元,發(fā)行價(jià)格為10.88元/股,所募資金將用于補(bǔ)充核心資本。2007年上市時(shí),北京銀行向流通股東的發(fā)行價(jià)是12.50元,而3年后卻以10.88元的優(yōu)惠價(jià)引新股東。與此前民生銀行公布定向增發(fā)安案類似的是,這一方案一公布即遭到中小股東的公開反對,有小股東就表示管理層明顯侵害了小股東的利益。不過這一方案還是在5月初最終獲得了2010年度股東大會高票通過。

“目前,定向增發(fā)已經(jīng)成為上市公司再融資的重要手段,但是定向增發(fā)的過程中廣泛存在著利益輸送行為,向大股東輸送利益,侵害中小股東的利益。”一位業(yè)內(nèi)人士表示。例如新華光、湖北能源和中工國際等公司通過低價(jià)向大股東增發(fā)的方式收購關(guān)聯(lián)資產(chǎn),損害上市公司公眾股東的利益,引發(fā)中小股東的強(qiáng)烈不滿等事件。

關(guān)聯(lián)交易一直都是上市公司利益輸送的重災(zāi)區(qū),而關(guān)聯(lián)交易的定價(jià)更是利益輸送的直接手段,而這其中也包括一些公司在定向增發(fā)收購大股東資產(chǎn)時(shí),向大股東低價(jià)增發(fā)新股的行為,這些行為都存在利益輸送嫌疑。為此,今年3月初上交所就發(fā)布新了《上海證券交易所上市公司關(guān)聯(lián)交易實(shí)施指引》(以下簡稱《指引》),以規(guī)范上市公司的關(guān)聯(lián)交易行為,新規(guī)的最大亮點(diǎn)就在于將監(jiān)管重點(diǎn)指向了關(guān)聯(lián)交易的定價(jià)問題。

圈錢日漸活躍 九大行業(yè)再融資“松綁”

從年報(bào)披露的情況來看,不少上市公司的再融資計(jì)劃都已獲證監(jiān)會批準(zhǔn),新一輪的“圈錢潮”已然到來。

Wind統(tǒng)計(jì)顯示,今年以來已有148家上市公司公布了增發(fā)預(yù)案。其中,ST瓊花和*ST得亨方案未獲通過,海翔藥業(yè)、民生銀行、*ST合臣3家公司的增發(fā)方案宣告停止實(shí)施。從增發(fā)方式來看,僅有8家公司采用“公開發(fā)行”,其余均為定向增發(fā)。

不過也有評論人士表示,事實(shí)上這一輪再融資潮早在去年10月就已開始,據(jù)統(tǒng)計(jì),自去年10月以來,滬深兩市融資規(guī)模達(dá)到了6113億元,平均月融資規(guī)模超過千億元大關(guān)。其中,IPO融資為3041億元,占整個(gè)融資規(guī)模的約49%;再融資達(dá)到了3072億元,占比達(dá)到了51%,再融資規(guī)模超過IPO。而在去年10月以前,連續(xù)多個(gè)月的再融資平均規(guī)模也只在200億元左右。

而這一輪新的融資潮可能還將持續(xù)相當(dāng)長一段時(shí)間。在銀根收緊的環(huán)境下,面對捉襟見肘的企業(yè)融資環(huán)境,近日證監(jiān)會已表示將對“九大受限行業(yè)”的再融資進(jìn)行部分“松綁”。“沒有接到正式的通知,不過確實(shí)在今年第一期保薦代表人培訓(xùn)中提到過”,一位投行人士向《經(jīng)濟(jì)參考報(bào)》記者證實(shí)了此消息,“這九大受限行業(yè)的再融資如果所募集資金不涉及新投項(xiàng)目,將不再征求中國國家發(fā)展改革委員會意見,融資形式包括股權(quán)和公司債。此舉的目的是為了簡化對外征求意見的流程,盤活企業(yè)再融資渠道的通暢。”

所謂“九大受限行業(yè)”,是指鋼鐵、水泥、平板玻璃、煤化工、多晶硅、風(fēng)電設(shè)備、電解鋁、造船、大型鍛造件行業(yè)。國務(wù)院在2009年9月29日于網(wǎng)站上刊登了《國務(wù)院批轉(zhuǎn)發(fā)展改革委等部門關(guān)于抑制部分行業(yè)產(chǎn)能過剩和重復(fù)建設(shè)引導(dǎo)產(chǎn)業(yè)健康發(fā)展若干意見的通知》,發(fā)改委等國務(wù)院10部門聯(lián)合發(fā)布了《關(guān)于抑制部分行業(yè)產(chǎn)能過剩和重復(fù)建設(shè)引導(dǎo)產(chǎn)業(yè)健康發(fā)展的若干意見》。《意見》就將上述九大行業(yè)列入了產(chǎn)能過剩行業(yè)。去年10月中旬,證監(jiān)會首次對外明確,上述九大行業(yè)的再融資申請需先征求發(fā)改委意見。

據(jù)悉,從2010年至今,20余家隸屬“九大受限行業(yè)”的上市公司陸續(xù)發(fā)布過再融資計(jì)劃,其中包括中國鋁業(yè)、冀東水泥等,都發(fā)布過非公開增發(fā)的計(jì)劃且尚未實(shí)施。今年以來,也有一些似乎提前掌握這一風(fēng)向的上市公司遞交了再融資申請,如魯豐股份、中國重工、中國船舶等。