|

建立在堅(jiān)實(shí)的實(shí)體經(jīng)濟(jì)基礎(chǔ)上的中國(guó)股市不應(yīng)該如此脆弱。當(dāng)投資者信心瀕臨崩潰邊緣,當(dāng)市場(chǎng)陷于極度迷失的狀態(tài),有關(guān)部門應(yīng)當(dāng)借鑒美國(guó)1987年應(yīng)對(duì)股災(zāi)時(shí)的做法,及時(shí)出手,穩(wěn)定信心,避免股市發(fā)生系統(tǒng)性風(fēng)險(xiǎn)。這不僅是中國(guó)資本市場(chǎng)可持續(xù)發(fā)展的需要,也是防止股市對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生負(fù)面影響的需要。股市岌岌可危的現(xiàn)狀需要有關(guān)部門及時(shí)采取行動(dòng)。 建立在堅(jiān)實(shí)的實(shí)體經(jīng)濟(jì)基礎(chǔ)上的中國(guó)股市不應(yīng)該如此脆弱。當(dāng)投資者信心瀕臨崩潰邊緣,當(dāng)市場(chǎng)陷于極度迷失的狀態(tài),有關(guān)部門應(yīng)當(dāng)借鑒美國(guó)1987年應(yīng)對(duì)股災(zāi)時(shí)的做法,及時(shí)出手,穩(wěn)定信心,避免股市發(fā)生系統(tǒng)性風(fēng)險(xiǎn)。這不僅是中國(guó)資本市場(chǎng)可持續(xù)發(fā)展的需要,也是防止股市對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生負(fù)面影響的需要。股市岌岌可危的現(xiàn)狀需要有關(guān)部門及時(shí)采取行動(dòng)。

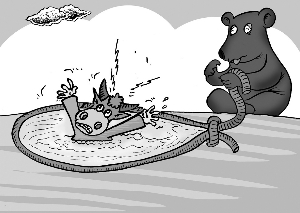

6月19日,中國(guó)股市出現(xiàn)“黑色星期四”,不僅將6月18日的反彈成果全部吞噬,而且,兩市有近千只個(gè)股跌停,。當(dāng)日上市的新股大洋電機(jī),僅上漲7.66%,創(chuàng)下一年多來(lái)新股上市首日漲幅新低,也創(chuàng)下中小板新股的最小首日漲幅,甚至遠(yuǎn)低于機(jī)構(gòu)最悲觀的預(yù)期,市場(chǎng)的悲觀情緒由此可見(jiàn)一斑。

值得警惕的是,6月19日的下跌是緊接著反彈后出現(xiàn)的,這顯示出兩個(gè)重要信息:其一,投資者的信心已經(jīng)降至冰點(diǎn),悲觀乃至恐慌性心理已經(jīng)占據(jù)主導(dǎo)并左右股市走勢(shì)。任何反彈都成為投資者離場(chǎng)的機(jī)會(huì)。其二,即使像6月18日那樣成功抄底的投資者,也僅僅是看好一天的光景,這種短得不能再短的短線行為說(shuō)明,對(duì)市場(chǎng)穩(wěn)定起決定作用的長(zhǎng)期價(jià)值投資中樞已經(jīng)基本喪失。

正如股市上漲時(shí)不需要理由一樣,股市下跌時(shí)也不需要理由,但是,當(dāng)股市大幅度偏離實(shí)體經(jīng)濟(jì)走出獨(dú)自的行情時(shí)就容易引發(fā)系統(tǒng)性風(fēng)險(xiǎn)。從1720年法國(guó)密西西比股災(zāi)至今,全球已經(jīng)經(jīng)歷了大大小小幾十次股災(zāi),而每次股災(zāi)的發(fā)生都有一個(gè)基本特征:股市走勢(shì)脫離經(jīng)濟(jì)基本面,一有風(fēng)吹草動(dòng)便全線下跌,價(jià)值投資理念被拋棄,手足無(wú)措的投資者在市場(chǎng)中追漲殺跌,并出現(xiàn)大面積虧損。對(duì)照一下,我們現(xiàn)在是否正面臨著這種風(fēng)險(xiǎn)?

中央電視臺(tái)最近組織的調(diào)查顯示,從2007年1月1日起至今,參與調(diào)查的七十萬(wàn)股民中,虧損者的比例達(dá)到了92.51%,盈利的投資者僅有4.34%,勉強(qiáng)保本的投資者為3.15%;如此大范圍的虧損,即便在過(guò)去漫長(zhǎng)的熊市中,也極為罕見(jiàn)。調(diào)查顯示,虧損的投資者中有59.98%的人目前虧損占其金融財(cái)產(chǎn)的50%以上,有14.50%的人虧損占其金融資產(chǎn)的40%,有11.43%的人虧損占其金融資產(chǎn)的30%。也即是說(shuō),虧損超過(guò)30%的投資者占到了85%以上。在經(jīng)歷了2007年的大牛市后,這種結(jié)局令人震驚。這種情況已經(jīng)不能用諸如投資者不懂得防范風(fēng)險(xiǎn)等來(lái)解釋,事實(shí)上,不僅普通的散戶投資者,連機(jī)構(gòu)投資者也在奮不顧身地殺跌。這意味著,中國(guó)股市到了一個(gè)非常關(guān)鍵的時(shí)刻,倘若不能讓市場(chǎng)恢復(fù)信心,后果將不堪設(shè)想。

中國(guó)股市會(huì)否出現(xiàn)股災(zāi)尚是一個(gè)未知數(shù),但有一點(diǎn)是明確的,我們必須防范股災(zāi)的發(fā)生。股市一旦陷于失控狀態(tài),使投資者的資金化為烏有,將給消費(fèi)帶來(lái)致命性抑制作用。同時(shí),股市的融資等功能將喪失,引發(fā)并加劇金融危機(jī)或經(jīng)濟(jì)危機(jī)。

美國(guó)曾經(jīng)有過(guò)慘痛的教訓(xùn)。1929年9月到1933年1月間,美國(guó)道瓊斯30種工業(yè)股票的價(jià)格從平均每股364.9美元跌落到62.7美元。幾千家銀行倒閉、數(shù)以萬(wàn)計(jì)的企業(yè)關(guān)門。股災(zāi)給美國(guó)實(shí)體經(jīng)濟(jì)造成重創(chuàng)。僅1933年,美國(guó)就有大約1300萬(wàn)人失業(yè)(每4個(gè)勞動(dòng)力中就有1個(gè)失業(yè)),受股災(zāi)影響,美國(guó)經(jīng)濟(jì)一蹶不振。直到1954年,美國(guó)股市才恢復(fù)到1929年的水平,美國(guó)經(jīng)濟(jì)才徹底走出股災(zāi)的陰影。因此,美國(guó)經(jīng)濟(jì)學(xué)家形容,一次股災(zāi)給人類造成的經(jīng)濟(jì)損失,遠(yuǎn)遠(yuǎn)超過(guò)火災(zāi)、洪水或強(qiáng)烈地震災(zāi)害,甚至不亞于一次世界大戰(zhàn)的經(jīng)濟(jì)損失。

正是由于此次慘痛的參訓(xùn),美國(guó)在后來(lái)千方百計(jì)地避免股災(zāi)的發(fā)生,一有苗頭就立即采取行動(dòng)將隱患消除于萌芽狀態(tài)。也因此,自1929年至1933年的股災(zāi)后,美國(guó)雖然也發(fā)生過(guò)股災(zāi),但無(wú)論是股市的下跌幅度還是持續(xù)時(shí)間,都及時(shí)得到了控制。比如,1987年股災(zāi),由于美國(guó)政府出手及時(shí),這場(chǎng)股災(zāi)在短短的半個(gè)月就結(jié)束了。美國(guó)政府把股市風(fēng)險(xiǎn)降低到了最低限度。

股市雖然是實(shí)體經(jīng)濟(jì)的晴雨表,但是,它卻能反過(guò)來(lái)對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生影響,這是被資本市場(chǎng)百年發(fā)展歷史所證明了的。現(xiàn)在,股市的系統(tǒng)性風(fēng)險(xiǎn)還處在第一階段,即普通投資者迷失的階段,要特別警惕這種傾向像機(jī)構(gòu)投資者蔓延,一旦機(jī)構(gòu)投資者也陷入殺跌階段股市就可能出現(xiàn)失控風(fēng)險(xiǎn)。WIND資訊統(tǒng)計(jì)資料顯示,截至6月17日,市場(chǎng)已有8只基金的最新凈值進(jìn)入了“5毛”區(qū)域。這意味著,機(jī)構(gòu)投資者的承受力已經(jīng)接近一個(gè)極限。實(shí)際上,每次反彈都有基金瘋狂賣出。當(dāng)基民因絕望大規(guī)模贖回,基金殺跌的動(dòng)力將變得更為可怕。

中國(guó)經(jīng)濟(jì)連續(xù)20多年以平均兩位數(shù)的速度向前發(fā)展,經(jīng)濟(jì)發(fā)展成果舉世矚目,建立在堅(jiān)實(shí)的實(shí)體經(jīng)濟(jì)基礎(chǔ)上的中國(guó)股市不應(yīng)該如此脆弱。當(dāng)投資者信心瀕臨崩潰邊緣,當(dāng)市場(chǎng)陷于極度迷失的狀態(tài),有關(guān)部門應(yīng)當(dāng)借鑒美國(guó)1987年應(yīng)對(duì)股災(zāi)時(shí)的做法,及時(shí)出手,穩(wěn)定信心,避免股市發(fā)生系統(tǒng)性風(fēng)險(xiǎn)。這不僅是中國(guó)資本市場(chǎng)可持續(xù)發(fā)展的需要,也是防止股市對(duì)實(shí)體經(jīng)濟(jì)產(chǎn)生負(fù)面影響的需要,在自然災(zāi)害頻繁發(fā)生的年份,防范這些風(fēng)險(xiǎn)確保股市的穩(wěn)定顯得尤為重要。

現(xiàn)在,需要對(duì)股市的風(fēng)險(xiǎn)作出清醒的認(rèn)識(shí)和正確的評(píng)估。忽略風(fēng)險(xiǎn)或單純地寄托在像三一重工這樣的有責(zé)任感的企業(yè)身上是危險(xiǎn)的,我們可以期待,但只能把三一重工的承諾看作一個(gè)特例,它不能承載穩(wěn)定市場(chǎng)的全部希望。筆者要說(shuō)的是,在股市可能出現(xiàn)失控風(fēng)險(xiǎn)的關(guān)鍵時(shí)刻,有關(guān)部門及時(shí)的行動(dòng)比什么都重要。 |