|

漢維能源,

上市前一年利潤不到人民幣3000萬元的典型中小企業(yè),以資本庫模式(CPC方式)完成加拿大上市后,在短短6月內(nèi)募集超過人民幣5億元的資金,同時(shí)仍然擁有企業(yè)的絕對(duì)控股權(quán)。

是什么樣的魔術(shù)師能夠讓一家普通的中小企業(yè)在加拿大資本市場(chǎng)耀眼奪目?作為一家高壓玻璃鋼管道生產(chǎn)企業(yè),漢維于2006年12月在加拿大多交所創(chuàng)業(yè)板掛牌上市,其后6個(gè)月內(nèi)成功完成了三次融資,其規(guī)模與那些赴納斯達(dá)克IPO上市的中國明星企業(yè)比毫不遜色。下面將就此為例,詳細(xì)剖析中小企業(yè)赴北美上市的融資之道。

上市融資的基石——資本庫模式

漢維能源成立于2002年,是國內(nèi)領(lǐng)先的高壓玻璃鋼管道生產(chǎn)企業(yè),產(chǎn)品主要用于石油和天然氣、風(fēng)電、煤化工等領(lǐng)域。依托戰(zhàn)略合作伙伴中國石油和中國天然氣、風(fēng)電等市場(chǎng)需求的不斷增長,

2006年末,公司的營業(yè)收入達(dá)2375萬加元,凈利潤為460萬加元。2006年12月12日漢維能源以資本庫模式在加拿大完成上市。

與漢維上市主體合并的資本庫公司Y&O Venture是一家于2006年2月在TSX創(chuàng)業(yè)板上市的CPC公司,Y&O

Venture的承銷商是Canaccord,加拿大排名第一的獨(dú)立券商。正是在Y&O

Venture發(fā)起人以及承銷商Canaccord的幫助下,漢維在6個(gè)月內(nèi)成功地完成了三次融資。與一家優(yōu)秀的資本庫公司合并上市的第一步,就意味著已經(jīng)邁出了后續(xù)成功資本運(yùn)作的第一步。

上市融資的思路——步步為營,逐步推進(jìn)

漢維上市后,并沒有急于一次性進(jìn)行大型融資,而是采用企業(yè)顧問推薦的逐步融資的策略。2007年1月,漢維發(fā)行300萬股,以每股0.75加元融資

225萬加元;2007年4月,漢維以2.15加元每股再次融資3000 萬加元,2007年7月,漢維以5加元每股融資 4500

萬加元。

經(jīng)過密集的連續(xù)融資,公司總共融資7725萬加元,按照當(dāng)時(shí)的匯率,超過了人民幣5億元,其規(guī)模與當(dāng)期赴納斯達(dá)克的中國明星企業(yè)比毫不遜色(見下表對(duì)比)。由于漢維能源優(yōu)異的業(yè)績,公司在2個(gè)月后升板到TSX主板。

表1:漢維能源與納斯達(dá)克部分中國上市公司融資規(guī)模對(duì)比表

上市融資的關(guān)鍵——“實(shí)力展示+合理規(guī)劃+營銷”

實(shí)力展示:漢維公司本身資質(zhì)優(yōu)良,雖然屬于中小型規(guī)模企業(yè),但是屬于高新技術(shù)企業(yè),公司發(fā)展速度迅猛,上市前公司的年收入復(fù)合增長率超過40%,市場(chǎng)空間廣闊,成長性非常好。但是如何通過合理安排展示其實(shí)力?據(jù)專注于加拿大上市服務(wù)的某上海國有投資公司研究員介紹,國內(nèi)民營企業(yè)在北美上市前的業(yè)務(wù)、財(cái)務(wù)安排,目的是將最好的財(cái)務(wù)指標(biāo)在最恰當(dāng)?shù)臅r(shí)期展示給投資者,這一點(diǎn)也往往是許多中小企業(yè)所忽略的,因此,作為上市的財(cái)務(wù)顧問,首先應(yīng)該對(duì)企業(yè)診斷并進(jìn)行合適的財(cái)務(wù)策劃。

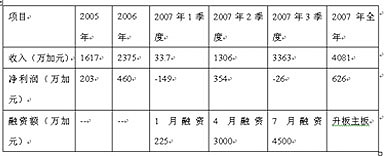

漢維公司2007年1季度公司業(yè)績表現(xiàn)不佳,而后續(xù)季度業(yè)績突飛猛進(jìn),正是其業(yè)績上表現(xiàn)出強(qiáng)力支撐,當(dāng)期的財(cái)務(wù)數(shù)據(jù)表現(xiàn)靚麗,從而使后續(xù)融資非常順利。詳見下表:

表2:2005-2007年漢維能源的財(cái)務(wù)數(shù)據(jù)

合理規(guī)劃:漢維能源的上市承銷商Canaccord

Capital是加拿大最大的獨(dú)立證券投資公司,該承銷商以靈活持續(xù)融資而著名。根據(jù)漢維公司的經(jīng)營狀況,企業(yè)顧問為漢維公司制定了“步步為營、逐步推進(jìn)”的融資規(guī)劃。該研究員強(qiáng)調(diào),如何合理規(guī)劃出讓加拿大資本市場(chǎng)投資者接受的業(yè)務(wù)情況,也是上市顧問們重要的工作之一。在掛牌初期,由于加拿大投資者對(duì)漢維能源不太了解,因此有必要先以較低價(jià)格0.75加元小規(guī)模發(fā)行300萬股,小幅融資225萬加元。隨后,漢維能源在當(dāng)?shù)丶哟蠊拘麄髁Χ龋⒊浞掷?007年1季度、2季度的財(cái)務(wù)季報(bào)的結(jié)果,讓投資者逐步接受,逐步擴(kuò)大融資規(guī)模,從而獲得最佳的融資規(guī)模。

營銷:據(jù)介紹,后續(xù)的營銷工作也是漢維集團(tuán)融資成功的重要因素之一。漢維能源和加拿大Kevin O’Connor Investor

Relations等投資者關(guān)系公司進(jìn)行合作,為漢維進(jìn)行大量的推介活動(dòng),向投資者介紹公司的發(fā)展規(guī)劃、增長戰(zhàn)略、投資亮點(diǎn)等,將公司獲得2億元人民幣的風(fēng)能設(shè)備的定單和17億元人民幣的風(fēng)能設(shè)備采購意向等利好消息不斷推出。基于公司良好的業(yè)績,再加上積極的投資者推介,公司股價(jià)一路走高,2007年4月份股價(jià)超過4加元、7月左右股價(jià)猛漲到7加元。這樣公司在4月、7月再融資即是水到渠成。 |