|

近日,券商股IPO第二單光大證券的發(fā)行和即將上市,將市場關(guān)注的焦點(diǎn)重新拉回到證券行業(yè)本身。 近日,券商股IPO第二單光大證券的發(fā)行和即將上市,將市場關(guān)注的焦點(diǎn)重新拉回到證券行業(yè)本身。

不少權(quán)威機(jī)構(gòu)認(rèn)為,在股市不斷轉(zhuǎn)暖和新股籌碼升溫之際,眾多券商理應(yīng)是重要受益概念。同時(shí),創(chuàng)業(yè)板的即將出臺(tái),也會(huì)給券商股帶來契機(jī)。再結(jié)合證券公司自身經(jīng)營狀況的不斷改善,在下半年甚至更長時(shí)間里,券商板塊的動(dòng)向都值得投資者密切關(guān)注。

股市復(fù)蘇推動(dòng)業(yè)績提升

在經(jīng)濟(jì)復(fù)蘇預(yù)期支撐和充裕流動(dòng)性驅(qū)動(dòng)下,今年上半年滬深股市表現(xiàn)活躍,反彈行情中市場交易量也頻頻創(chuàng)出新高。

來自港澳資訊的數(shù)據(jù)顯示,剛剛過去的7月份,滬深兩市股票和基金共成交71009億元,日均成交額達(dá)3087億元,環(huán)比增長41%,同比則出現(xiàn)了近200%的增幅。在今年的前7個(gè)月里,兩市日均股票基金成交額為2104億元,高位的換手率有力地彌補(bǔ)了券商因經(jīng)紀(jì)業(yè)務(wù)傭金率下調(diào)帶動(dòng)的負(fù)面影響,券商累計(jì)進(jìn)賬傭金約為790億元。其中,單單7月份券商就實(shí)現(xiàn)了約189億元的傭金收入。

對證券公司來說,三項(xiàng)業(yè)務(wù)提升了其業(yè)績預(yù)期。7月兩市共有6只股票發(fā)行上市,同時(shí)完成了14單增發(fā)項(xiàng)目。后續(xù)通過IPO和增發(fā)實(shí)現(xiàn)股權(quán)融資的規(guī)模有望繼續(xù)擴(kuò)大,這對大型券商的投行業(yè)務(wù)收入有積極的影響。

自營業(yè)務(wù)方面,海通證券6月初宣布增加25億元權(quán)益類證券投資額度,截至目前該公司的自營權(quán)益類投資額度已達(dá)60億元(含股票、權(quán)證、基金等)。在市場整體估值水平大幅提升的背景下,各大券商積極提高自營業(yè)務(wù)規(guī)模,由此獲得的投資收益將會(huì)是下一階段券商業(yè)績提升的最直接的推動(dòng)因素。

在集合理財(cái)業(yè)務(wù)方面,隨著A股估值水平的提高,今年證券公司發(fā)行集合理財(cái)產(chǎn)品的速度也明顯加快。截至上月末,國內(nèi)擁有集合理財(cái)計(jì)劃的券商數(shù)量增加至28家,今年前7個(gè)月共發(fā)行22只集合理財(cái)產(chǎn)品,募集資金267.28億元,超過去年全年的16只,規(guī)模相比去年全年增長了71%。更有研究報(bào)告預(yù)測,今年全年集合理財(cái)業(yè)務(wù)的規(guī)模將是去年的兩倍,集合理財(cái)業(yè)務(wù)對券商收入的貢獻(xiàn)也將增大。

兩大“催化劑”形成合力

不過,稍稍出乎市場預(yù)料的是,自光大證券正式發(fā)行以來,盡管市場交易額持續(xù)突破3000億元,但多數(shù)券商股并未如預(yù)期出現(xiàn)上漲。特別是近一周來,在大盤出現(xiàn)調(diào)整的背景下,遼寧成大更是大跌愈10%,中信證券和吉林敖東跌幅達(dá)8%左右,跌幅最小的中山公用和海通證券也達(dá)到4%左右,表現(xiàn)都遠(yuǎn)低于市場預(yù)期。

市場普遍認(rèn)為,券商股近期調(diào)整并非基本面發(fā)生了改變,更多的是市場的獲利回吐,以及借助貨幣政策轉(zhuǎn)向“動(dòng)態(tài)微調(diào)”的影響,在技術(shù)上對前期漲幅過大進(jìn)行的一次修正。

國泰君安分析師梁靜、董樂表示,“券商股的這種表現(xiàn),并非是投資者出自于對證券公司自身經(jīng)營狀況的擔(dān)憂,而是對于市場走勢擔(dān)心的集中反映。”在市場出現(xiàn)分歧的時(shí)候,券商股往往成為拋售對象。

根據(jù)國泰君安的判斷,交易額持續(xù)突破推動(dòng)業(yè)績提升、券商股IPO推動(dòng)估值提升,這兩大因素將是大券商業(yè)績爆發(fā)的催化劑。從估值來看,在關(guān)鍵指標(biāo)———交易額/上證綜指為2000/3000的預(yù)期下,主要大券商的估值都已回落至安全區(qū)域。其中,中信證券和“廣發(fā)三寶”(遼寧成大、吉林敖東、中山公用)的PE估值分別為23倍和21至22倍左右,安全邊際已經(jīng)大為提升,市場風(fēng)險(xiǎn)基本釋放完畢;從業(yè)績支撐來看,盡管市場波動(dòng)對自營影響較大,但交易額一直維持在3000億元以上,這將對經(jīng)紀(jì)業(yè)務(wù)、進(jìn)而對券商業(yè)績形成強(qiáng)有力的支撐。

海通證券分析師謝鹽亦指出,考慮到流動(dòng)性充裕短期難以改變,因此將全年日均成交金額提高至2000億元。雖然傭金率下降趨勢暫時(shí)沒有改變,但成交量放大因素超過了傭金率下滑的負(fù)面影響。

大券商投資價(jià)值凸顯

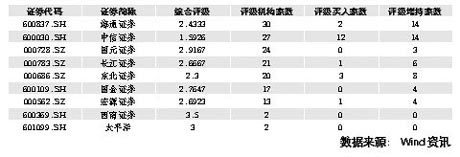

基于對經(jīng)濟(jì)基本面向好和市場交易量高企等因素的考慮,多數(shù)機(jī)構(gòu)都建議投資者對券商股應(yīng)多加關(guān)注。

對此,國泰君安稱,大券商受益于多重因素推動(dòng),投資價(jià)值凸現(xiàn)。首先,大券商已具備明顯的估值優(yōu)勢;其次,下半年經(jīng)紀(jì)和自營業(yè)務(wù)的彈性逐步向其他業(yè)務(wù)擴(kuò)散,而自營也將表現(xiàn)出明顯的規(guī)模化受益特征;第三,融資融券、股指期貨預(yù)期逐步明朗,直接投資、資產(chǎn)管理也將規(guī)模化,大券商的創(chuàng)新溢價(jià)也將逐步顯現(xiàn)。這些都將提升大券商的投資價(jià)值。

博股通金分析師也認(rèn)為,由于大券商估值較中小券商具備明顯優(yōu)勢,彈性將明顯增加。考慮到大券商于二季度才開始規(guī)模化加倉,這也意味著其彈性將在下半年顯現(xiàn)。另外,受益于龐大的資金實(shí)力以及IPO的提速,也為其投資收益持續(xù)增長提供了空間。同時(shí),在經(jīng)紀(jì)業(yè)務(wù)方面,成交水平的快速上升、市場份額及傭金率的基本穩(wěn)定,將繼續(xù)推動(dòng)大券商傭金收入大幅提升。

面對券商股的不斷升溫,也有機(jī)構(gòu)提醒投資者對證券行業(yè)要“多幾分清醒”。其中西南證券分析師認(rèn)為,盡管與其他周期性行業(yè)相比,證券行業(yè)目前業(yè)績增長較為確定,但亦需保持幾分清醒。首先,自營業(yè)務(wù)與股指變化息息相關(guān),券商整體下半年業(yè)績情況不確定性較大。對于一些主要靠自營業(yè)務(wù)支撐業(yè)績的中小上市券商,尤其要關(guān)注目前較高估值水平。其次,根據(jù)目前證監(jiān)會(huì)受理申請安排,創(chuàng)業(yè)板很可能11月初開始發(fā)行上市,這樣僅會(huì)給相關(guān)券商貢獻(xiàn)兩個(gè)月收益,對2009年度業(yè)績利好有限。 |