四大行異口同聲:房貸松綁暫無消息

從22日下午到23日晚上,央行即將發(fā)文四大行放松限貸的傳聞不斷發(fā)酵,也不斷反轉(zhuǎn)。截至23日晚21時,《經(jīng)濟(jì)參考報》記者采訪的結(jié)果是,四大行均表示目前尚未有明確信息發(fā)布。雖然如此,接受采訪的市場人士認(rèn)為,傳言既折射出一些地方政府和市場參與者對樓市回穩(wěn)的渴望,也反映了“放松限購沒效果,放松房貸是關(guān)鍵”的事實。一旦傳言成真,將對市場預(yù)期產(chǎn)生較大提振。

有專家認(rèn)為,至少現(xiàn)在還很難對這個傳言進(jìn)行證實或者證偽,但有兩點是可以肯定的:一是,即使有這回事,各家銀行放松房貸的空間也是有限的。二是,可以預(yù)見,根據(jù)銀行業(yè)監(jiān)管部門一貫的表態(tài),支持自主性住房需求,抑制投機需求,這應(yīng)該是房貸業(yè)務(wù)堅持的底線。

傳言 銀行澄清難擋放松預(yù)期

傳言 銀行澄清難擋放松預(yù)期

22日市場傳言稱,央行已經(jīng)通知四大行,要求放開限貸,鼓勵首套房貸款,同時二三套房貸款也可恢復(fù)至基準(zhǔn)利率,消息稱“房貸還清可享首套房按揭政策”。23日,又有傳聞稱興業(yè)銀行、浦發(fā)銀行對首套房認(rèn)定已經(jīng)執(zhí)行“認(rèn)房不認(rèn)貸”。

對此,四大行統(tǒng)一口徑表示,房貸認(rèn)定松綁暫無消息。工行進(jìn)一步表示,“工行認(rèn)真貫徹國家有關(guān)房地產(chǎn)市場發(fā)展的政策導(dǎo)向,一直以來積極支持個人住房和房地產(chǎn)開發(fā)的合理信貸需求。我們正密切關(guān)注房地產(chǎn)市場的變化和相關(guān)政策的調(diào)整,并將及時做好相關(guān)信貸政策的銜接,不斷完善相應(yīng)的金融服務(wù)。”浦發(fā)銀行表示,“我行未獲悉相關(guān)政策信息,目前仍嚴(yán)格執(zhí)行認(rèn)房認(rèn)貸的政策。”興業(yè)銀行也稱,“截至目前,興業(yè)銀行個人住房按揭貸款業(yè)務(wù)的客戶準(zhǔn)入條件和信貸政策未進(jìn)行調(diào)整。”

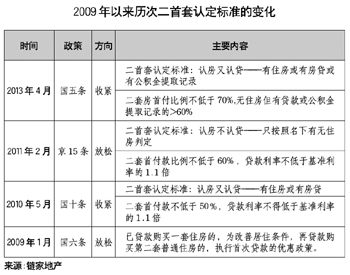

目前,除少數(shù)地區(qū)外,在大部分地區(qū),尤其是國內(nèi)一線城市,對個人住房貸款二套房的認(rèn)定均實行“認(rèn)房又認(rèn)貸”的原則,即以家庭為單位,只要曾經(jīng)申請過住房按揭貸款,即便賣了首套房子、名下無房,且還清貸款,再申請按揭貸款,也都要以二套房貸計算。而若政策放松至“認(rèn)房不認(rèn)貸”,就意味著將以家庭擁有的房屋數(shù)量來認(rèn)定是否為第二套房,而不再以貸款記錄來認(rèn)定。只要購房者證明名下無房,就可以按照首套購房認(rèn)定,只要證明名下只有一套,就可以按照二套申請。銀行辦理貸款時,不會考慮購房者歷史貸款記錄。

對此,盡管多家銀行相繼澄清目前的房貸政策并未有所調(diào)整,但大部分市場人士認(rèn)為房貸政策將松綁的消息具有一定真實性,有市場人士稱,銀行否認(rèn)的是目前政策出現(xiàn)調(diào)整,但是對“監(jiān)管層已經(jīng)吹風(fēng),未來政策有放松可能”并未否認(rèn)。據(jù)媒體報道,某大行內(nèi)部召開會議,研究了關(guān)于首套房認(rèn)定、支持房地產(chǎn)信貸投放、加大房貸利率優(yōu)惠力度的方案。

融360信貸專家徐瑾認(rèn)為,如果后期有相關(guān)政策出臺,存在首套房“認(rèn)房不認(rèn)貸”的可能。因為之前“認(rèn)房又認(rèn)貸”不是很合理,扼殺剛需購房者和改善型住房需求者。此外,銀監(jiān)會與央行當(dāng)時發(fā)文時也沒有明確規(guī)定首套房認(rèn)定標(biāo)準(zhǔn),都是以商業(yè)銀行為準(zhǔn),所以在這方面仍有很大優(yōu)化空間。

緣由 地方寄望放松房貸

事實上,多位市場人士在接受記者采訪時表示,四大行放松限貸的傳聞并非空穴來風(fēng)。

CRIC研究中心研究員姜倚文表示,從7月份開始,經(jīng)濟(jì)數(shù)據(jù)明顯走弱,多個指標(biāo)出現(xiàn)了罕見的超預(yù)期下滑,前期微刺激作用已經(jīng)大大弱化,經(jīng)濟(jì)下行的壓力越來越大。

國家統(tǒng)計局日前公布數(shù)據(jù)顯示,1至8月,全國房地產(chǎn)開發(fā)投資58975億元,同比名義增長13.2%,增速比1月至7月回落0.5個百分點,已連續(xù)7個月下滑。1月至8月,房地產(chǎn)開發(fā)企業(yè)土地購置面積20787萬平方米,同比下降3.2%;全國房屋新開工面積114382萬平方米,同比下降10.5%。

此外,居民購房意愿也在不斷下降。央行日前發(fā)布第三季度居民儲戶調(diào)查報告顯示,居民投資房地產(chǎn)的熱情繼續(xù)下降,未來3個月內(nèi)準(zhǔn)備出手購房的居民占比14.2%,較上季度下降0.2個百分點。

在此背景下,鑒于地方放松限購難解下滑之困,政府又紛紛出臺第二輪房地產(chǎn)支持政策。9月23日,青島發(fā)文表示實行“認(rèn)房不認(rèn)貸”。青島市國土資源和房屋管理局發(fā)布《關(guān)于完善保障性住房和市場多層次需求住房建設(shè)體系的意見》指出,出售唯一住房又新購住房的居民家庭償清原購房貸款后,再次申請住房貸款的,按首套房貸認(rèn)定。9月17日,福州也發(fā)文表示“認(rèn)房不認(rèn)貸”。福州政府對首次購買普通住房和首次購買改善性普通商品住房進(jìn)行了定義,居民家庭為改善居住條件而再次購買一套普通商品住房(含二手房)的行為,屬于首次購買改善性普通商品住房。此外,湖北省更是發(fā)文提出下調(diào)首套房貸款利率的下限為基準(zhǔn)利率的0.7倍。

對此,中原地產(chǎn)市場總監(jiān)張大偉表示,地方政府積極呼吁松綁信貸,一方面給市場信心,增加市場購房者救市預(yù)期,另一方面,則是將穩(wěn)增長的壓力轉(zhuǎn)移到銀行。

有限 房貸放松空間不大

今年以來,房地產(chǎn)貸款風(fēng)險被監(jiān)管層高度重視,并一再對銀行強調(diào)做好風(fēng)控,但是對于按揭貸款,監(jiān)管層也幾次釋放出信貸支持的信號。2014年上半年全國銀行業(yè)監(jiān)督管理工作暨經(jīng)濟(jì)金融形勢分析會議上,銀監(jiān)會主席尚福林表示,要嚴(yán)格控制信用風(fēng)險擴散,重點監(jiān)控房地產(chǎn)、政府融資平臺、產(chǎn)能嚴(yán)重過剩等領(lǐng)域風(fēng)險,在房地產(chǎn)貸款領(lǐng)域,要優(yōu)先支持居民家庭首套住房需求。

從上市銀行今年半年報數(shù)據(jù)上看,16家上市銀行新增的涉房貸款(包括開發(fā)貸和按揭貸)余額達(dá)12.88萬億元,今年上半年新增了1.09萬億元,較上年同期增長了16.46%。從貸款集中度來看,上市銀行的涉房貸款占總貸款比例在14%至30%之間,建設(shè)銀行占比達(dá)29.07%;民生銀行占比最低,僅14.63%。其中,銀行個貸業(yè)務(wù)中的房地產(chǎn)按揭貸款余額合計為9.06萬億元,較2013年年底的8.24萬億元增長超過了8000億元,增幅為9.95%。這意味著,上市銀行的房地產(chǎn)按揭貸款增速快于開發(fā)貸等對公涉房貸款。

建行相關(guān)負(fù)責(zé)人在半年報業(yè)績發(fā)布會上表示,“建行對于個人住房按揭貸款一直是支持態(tài)度,上半年新增住房按揭貸款2021億元。我們對中國房地產(chǎn)發(fā)展有信心,相信其未來還會有一段輝煌時期。眼下的情況是,過去幾年沖得太猛,發(fā)生回調(diào)。如此調(diào)整,非常必要。”

銀監(jiān)會副主席王兆星認(rèn)為,目前房地產(chǎn)貸款個人按揭貸款占整個房貸的75%左右,這顯示出目前的房地產(chǎn)貸款更多是支持個人住房的需求。“銀監(jiān)會將繼續(xù)實施差別化的房貸政策,大力支持首套居民住房按揭貸款,同時抑制投資和投機需求。”王兆星此前表態(tài)稱。

不過,據(jù)《經(jīng)濟(jì)參考報》記者了解,在過去一兩年內(nèi),有部分股份制銀行、城商行逐漸退出了按揭貸款業(yè)務(wù),一位股份制銀行個人金融部人士坦言,“按揭貸款回收周期過長,貸款利率較低,在銀行信貸額度有限的情況下,會出于收益的考慮,主動將資源配置到收益高的業(yè)務(wù)上。”

也有銀行人士指出,“如果首套房按揭貸款利率執(zhí)行基準(zhǔn)利率,銀行基本賺不到錢,更不用談打折優(yōu)惠。目前,銀行存款流失壓力大,資金成本不斷提高,因此,對于房貸業(yè)務(wù)每家銀行在大的政策方向下,執(zhí)行力度也不同。”

由于政策導(dǎo)向,民生銀行從6月份開始“重拾”按揭貸款業(yè)務(wù),但可用的額度并不多。據(jù)記者了解,部分地區(qū)讓銀行棘手的還有“棄房斷供”現(xiàn)象,導(dǎo)致按揭貸款存在違約風(fēng)險。

業(yè)內(nèi)分析人士認(rèn)為,如果當(dāng)前對房地產(chǎn)信貸政策有一定程度的放松,也是為了刺激部分城市住房去庫存,穩(wěn)定房價,緩解銀行出現(xiàn)不良貸款系統(tǒng)性風(fēng)險,但是,放松力度不會太大,對于銀行而言也需要平衡收益和風(fēng)險,可以預(yù)見的是,監(jiān)管層會表態(tài)支持自主性住房需求,抑制投機需求,這應(yīng)該是底線。