P2P行業(yè)再起波瀾。P2P龍頭企業(yè)宜信被媒體曝光8億貸款已經(jīng)壞賬,貸款主體已經(jīng)遭到多起訴訟,宜信即使申請資產(chǎn)保全,也很難追回全部欠款。宜信就此給出回應稱,“相關網(wǎng)絡媒體報道與事實嚴重不符,我們正在積極跟進處理。”

盡管壞賬風險已被否認,但是在中國當前信用體系不盡完善、P2P行業(yè)監(jiān)管空白的背景下,P2P行業(yè)可能發(fā)生的壞賬風險還是引發(fā)了市場的擔憂,接受《經(jīng)濟參考報》記者采訪的業(yè)內(nèi)人士表示,僅靠各家P2P平臺分散的征信來進行風控對于行業(yè)發(fā)展來說仍是一個瓶頸,亟需央行的征信數(shù)據(jù)對P2P行業(yè)開放。而以“放開準入、活動留痕、事后追責”為核心的監(jiān)管體系則呼之欲出。

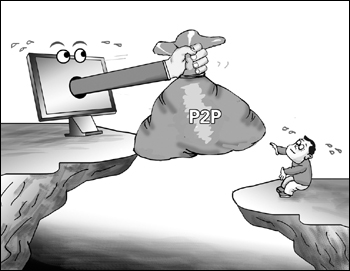

|

| 趙乃育/繪 |

風波 P2P壞賬風險引關注

宜信表示,宜信的普惠金融和財富管理業(yè)務八年來一直以風險管理為核心,追求在風險可控的前提下為高成長人群和大眾富裕階層提供專業(yè)服務。我們充分理解金融創(chuàng)新過程中風控的重要性,并持續(xù)投入大量人力物力不斷完善風控體系。目前公司各方面工作正常順利開展,風險可控,對2014年以及未來的發(fā)展充滿信心。

而對于宜信被曝出“落入8億壞賬陷阱”這一事件,人人貸首席運營官顧崇倫在接受《經(jīng)濟參考報》記者采訪時表示:“首先信息的準確性尚未可知,而從宜信本身的模式來說,按照P2P的操作方式,背后的資產(chǎn)不應該有這么大規(guī)模的借款。宜信的結(jié)構(gòu)體系來看,業(yè)務還是比較龐雜的,但更多的還應該是以小額貸款為主的。所以,宜信背后如何有這么大筆資產(chǎn),是通過什么形式的債務債權(quán)關系,還是需要進一步的深入了解才能對這件事做更多的評論。”

盡管壞賬事件被宜信否認,但該事件再次引發(fā)了公眾對于P2P風險的關注,不過此次大眾關注的焦點不再僅僅是此前屢屢曝光的P2P跑路式的平臺欺詐風險,而更多的是壞賬風險。

由于P2P平臺不同于銀行,其風控體系和保護投資人安全一直被市場所關注。9日在博鰲發(fā)布的《互聯(lián)網(wǎng)金融報告2014》指出,信貸技術(shù)風險是源頭風險。P2P網(wǎng)貸業(yè)務主要是針對小微客戶的小額貸款服務,較大比例貸款業(yè)務是無抵押無擔保和純信用性的。小貸業(yè)務可以獲得更高的收益,但是在不同貸款產(chǎn)品中,其相對風險是較高的;必須依靠合適的信貸技術(shù),諸如交叉校檢和社會化指標體系,來彌補財務數(shù)據(jù)和擔保抵押的缺失。

目前,對于國內(nèi)的P2P平臺的壞賬率沒有權(quán)威的統(tǒng)計數(shù)據(jù),《互聯(lián)網(wǎng)金融報告2014》稱,“根據(jù)我們與P2P網(wǎng)貸平臺從業(yè)者的交流,壞賬的比率極難達到1%以下,有的平臺壞賬率甚至達到5%以上,而公布數(shù)據(jù)的幾個P2P網(wǎng)貸平臺的壞賬率都在2%左右。至于線下銷售和盡職調(diào)查的費用(包括對應的人力成本),據(jù)業(yè)內(nèi)人士估計,達到整體費用一半以上。”該報告指出,即使是國外運營較為成熟的P2P網(wǎng)絡平臺,其逾期率和壞賬率仍達到3%以上,甚至更高。中國社會信用環(huán)境和客戶金融行為習慣更加不成熟,單純依靠網(wǎng)絡來實現(xiàn)信息對稱和信用認定模式的難度和風險較大。盡管在實踐中,P2P網(wǎng)貸平臺建議客戶普遍采用小額分散投資針對多個客戶的風險控制方法,但在客戶源頭評估上仍然出現(xiàn)了上述兩大難題:一是是否擁有合適的信貸技術(shù),二是能否承受高成本的線下盡職調(diào)查。

應對 強化征信體系建設迫在眉睫

P2P發(fā)展的重點與核心在于風險控制。“P2P本身更多的是一種交易模式,不同的形式違約率存在風險分散度問題和系統(tǒng)性風險大小問題,以金額較大的項目形式來說,一筆壞賬所帶來的沖擊性影響很嚴重。這種模式中,單獨談論行業(yè)和某一家的壞賬率多少并沒有可比性。”顧崇倫指出,而風控由誰來做,就形成了P2P幾種模式的不同。

從目前的發(fā)展情況來看,一種模式是P2P公司將風控“外包”,風控并不在平臺中,P2P只是一個資金通道,比如有利網(wǎng)。這些公司更多的項目是來自小額貸款公司,有利網(wǎng)聯(lián)合創(chuàng)始人吳逸然此前在接受《經(jīng)濟參考報》記者采訪時表示,小額貸款機構(gòu)在線下實際考察過借款人的資質(zhì),并且定期拜訪借款人,它們能最大程度地控制住風險。和他們合作,對于投資人而言,風險將大大降低。另外,合作的小額貸款機構(gòu)及擔保公司提供連帶擔保,借款人若發(fā)生違約直接進行代償。不過,也有市場人士表示,風控“外包”的模式下,看到的違約率不是很透明。但是對于投資人而言,還是會認為風險控制在P2P平臺。

除了完全“外包”的模式,還有一些P2P公司在堅持自己做盡職調(diào)查等來控制自身風險,比如積木盒子、人人貸、拍拍貸。“人人貸主要做的是白領工薪這種小額貸款業(yè)務,人均貸款5萬左右,我們大部分是自己獲取客戶,自己做盡職調(diào)查,只有一小部分是‘外包’出去的。”顧崇倫介紹說。

9日宣布完成B輪數(shù)千萬美元融資的拍拍貸也表示,本輪融資將主要用于加強建設網(wǎng)絡征信系統(tǒng),提升IT技術(shù)水平及高級人才招聘。拍拍貸聯(lián)合創(chuàng)始人兼CEO張俊強調(diào):“對于一家致力于通過技術(shù)手段和互聯(lián)網(wǎng)手段提供在線金融服務的企業(yè)來說,提升互聯(lián)網(wǎng)技術(shù)水平是基礎任務,其中,在線風控和征信系統(tǒng)又是基礎中的關鍵業(yè)務,也是應對未來兩年P2P行業(yè)激烈競爭的基本功。”

不過,僅靠各家P2P平臺分散的征信來進行風控對于行業(yè)發(fā)展來說仍是一個瓶頸。顧崇倫指出,風控更多的還是應該依托國家建立完善的個人征信體系以及違約懲罰機制等。“央行的征信管理局也有類似動作,但是進展比較緩慢,不過相信在未來的5到10年個人征信體系會逐步完善。”有消息稱,相關方案會在2014年底形成,并在2016年達成初步目標,初步建立相關信息的整合。

“目前來說,P2P行業(yè)對于風險把控的手段是和傳統(tǒng)銀行非常相近的,我們會獲取用戶身份資料、工作信息、收入相關資料、央行征信報告資料等等,然后會將這些信息錄入到我們的系統(tǒng)審核、校驗真?zhèn)芜M行評分,然后據(jù)此來給用戶提供額度等。”顧崇倫介紹,“但長期發(fā)展來說,我們希望用戶提供的資料更少,交叉校驗的過程變得更自動化,而這就要求整個國家層面與征信相關的信息數(shù)據(jù)化、網(wǎng)絡化能力進一步強化。目前這些數(shù)據(jù)是分離的,比如各地都有工商數(shù)據(jù),但是缺乏一個統(tǒng)一的工商信息網(wǎng)可以查詢,另外央行的征信數(shù)據(jù)也沒有對P2P行業(yè)開放。未來隨著這些數(shù)據(jù)的整合與開放,P2P的體驗會更好。”

原則 監(jiān)管應循“放開準入 事后追責”

風險事件一旦發(fā)生,如何監(jiān)管就成為市場隨之關注的重點。“但中國對互聯(lián)網(wǎng)金融的監(jiān)管,無論是從立法角度還是從監(jiān)管者角度,目前來講還沒有形成系統(tǒng)性監(jiān)管。”謝平說。

這種情況正在轉(zhuǎn)變,2013年,國務院部署了金融領域的19個重點研究課題,“互聯(lián)網(wǎng)金融發(fā)展與監(jiān)管”是其中之一。銀監(jiān)會副主席閻慶民也在博鰲公開表示,為了加強對互聯(lián)網(wǎng)金融的發(fā)展、規(guī)范和監(jiān)管,國務院日前對互聯(lián)網(wǎng)金融的監(jiān)管做了分工,剛剛決定由銀監(jiān)會牽頭來承擔對P2P監(jiān)管的研究。“因為剛開始啟動相關研究,目前還沒有具體的方案。”閻慶民說。

《互聯(lián)網(wǎng)金融報告2014》指出,對P2P網(wǎng)絡貸款監(jiān)管的核心理念是“放開準入、活動留痕、事后追責。”報告稱,如果P2P平臺通過風險儲備池等方式承擔了貸款的信用風險,必須遵從與銀行不良資產(chǎn)撥備、資本相當?shù)谋O(jiān)管標準,確保風險儲備池有足夠的風險吸收能力。這個要求的核心目標是使P2P平臺的業(yè)務規(guī)模與風險承擔能力相適應,保障持續(xù)經(jīng)營能力。

陸金所董事長計葵生在博鰲接受媒體采訪時表示,未來P2P可能會有一個比較高的進入門檻,監(jiān)管會從資本、專業(yè)度等方面界定。在流動性風險上,監(jiān)管層可能會慢慢建立一些紅線,例如禁止期限錯配、資金池,并推廣P2P企業(yè)與銀行或支付公司開展第三方托管業(yè)務。

更迅速、更便捷閱讀深度解析、分享新銳觀點,請掃描二維碼,關注經(jīng)濟參考報微信公共賬號。