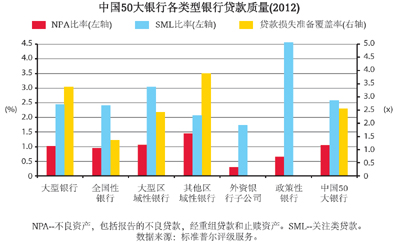

伴隨著中國經(jīng)濟增速的放緩,中國銀行業(yè)的信用也面臨前所未有的挑戰(zhàn)。標準普爾15日最新發(fā)布的《中國50大銀行》報告指出,未來幾年,中國國內(nèi)銀行的信貸損失可能大幅上升。大型銀行和全國性銀行雖然在應對中國經(jīng)濟下行方面具備一定優(yōu)勢,但多數(shù)規(guī)模較小銀行的資本水平可能會進一步下降,部分銀行的融資和流動性狀況甚至會大幅惡化。

不只是標普一家機構,最近,國內(nèi)外諸多的機構和學者對中國銀行業(yè)乃至金融業(yè)所蘊含的信貸風險和流動性風險進行了警示。業(yè)內(nèi)人士認為,監(jiān)管層需要對此給予高度重視,防止金融風險爆發(fā)。

風險 銀行表內(nèi)外信貸擴張引擔憂

風險 銀行表內(nèi)外信貸擴張引擔憂

標準普爾15日指出,對中國銀行業(yè)而言,隨著中國經(jīng)濟增速放緩,以及一些行業(yè)遭遇日益嚴峻的產(chǎn)能過剩問題,最近一次信貸熱潮蘊含的風險正浮出水面。根據(jù)標普的估測,2012年大型銀行表內(nèi)外信貸(包括貸款、委托貸款和理財產(chǎn)品信貸)總的增長率為17.6%,而全國性和大型區(qū)域性銀行的表內(nèi)外信貸增長率最高可能分別達25.8%和27.5%。

警示中國的信貸激增絕不只標普一家。同樣是國際評級機構之一的惠譽近日發(fā)布報告稱,雖然某些信貸渠道正在收縮,但中國總體信貸水平仍然高企。按照惠譽測算的口徑,2013年中國信貸增速將達到20%。報告指出,若以信貸與GDP的比值衡量杠桿率,即使作出樂觀預測,即信貸年增速放緩2個百分點至12%、名義GDP增速保持在11%,到2017年底,這一比值也將接近250%,遠高于2008年的130%。

而據(jù)媒體報道,國際貨幣基金組織(IMF)前中國問題專家、布魯金斯學會研究員、康奈爾大學教授普拉薩德日前在華盛頓IMF/世界銀行秋季年會上更是表示,中國信貸擴張現(xiàn)象嚴重,如果不采取措施,2014年就可能爆發(fā)金融危機。

值得注意的是,與銀行表內(nèi)信貸擴張相比,“影子銀行”等表外信貸擴張由于更容易規(guī)避監(jiān)管,蘊含的風險也更大。尤其是自2010年以來,中國的影子銀行活動在為地方政府項目、房地產(chǎn)開發(fā)和經(jīng)濟體內(nèi)其他高風險部門提供融資方面發(fā)揮著重要作用。例如,截至2013年6月底,銀行對地方政府融資平臺的貸款總額為9.7萬億元人民幣。標普估算,銀行業(yè)對地方政府融資平臺的信貸敞口總額介于14至15萬億元人民幣,約相當于銀行體系貸款總額的20%,上述差額由債務投資和信托貸款構成。

由中國社科院金融法律與金融監(jiān)管研究基地最新發(fā)布的《中國金融監(jiān)管報告2013》稱,中國影子銀行體系自2010年以來發(fā)展迅猛。2012年底中國影子銀行體系規(guī)模達到14.6萬億元(基于官方數(shù)據(jù))或20.5萬億元(基于市場數(shù)據(jù))。前者占到GDP的29%與銀行業(yè)總資產(chǎn)的11%,后者占到GDP的40%與銀行業(yè)總資產(chǎn)的16%。

警惕 小銀行或遭遇流動性危機

“部分銀行由于持續(xù)的放貸熱潮,其融資和流動性狀況甚至可能會大幅惡化。若這些激進銀行的杠桿水平過高或缺乏成熟的風險管理,在市場狀況急劇變化時,我們認為這些銀行很可能會措手不及。”標普報告指出。

今年6月銀行間市場的過山車式的行情讓人記憶猶新。6月20日,上海銀行間隔夜拆放利率大幅上漲578個基點達到13.44%,創(chuàng)下歷史新高;銀行間7天質(zhì)押回購利率最高曾達到18%,為近10年來最高水平。“錢荒”雖然已經(jīng)過去,但其暴露了商業(yè)銀行流動性風險管理存在的問題。

中國社科院金融研究所銀行研究室主任曾剛?cè)涨白闹赋觯y行業(yè)整體流動性狀況依然良好,無爆發(fā)系統(tǒng)流動性風險的可能。無論是實際的備付水平,還是考慮被央行所凍結(jié)的20%的法定存款準備金,中國銀行業(yè)整體上尚不存在清償能力不足的問題。但時間是流動性的核心要素之一,足夠的清償能力并不足以防止在特定時點上出現(xiàn)流動性風險。特別是考慮到過去幾年中,信貸過快擴張可能帶來的短期償付壓力,以及不同機構流動性管理能力的差異,未來一段時間中,還應對流動性風險,特別是部分銀行機構可能出現(xiàn)的流動性風險保持高度的警惕。

“一些全國性銀行和越來越多的小型區(qū)域性銀行激進擴張銀行間借款,以實現(xiàn)利潤最大化。這不僅挑戰(zhàn)它們自身的資本狀況和流動性管理,也令更多規(guī)模更小的銀行面臨重大交易對手風險。若這些處在銀行間融資中心的小型銀行受到嚴重信貸損失以及隨之而來的儲戶擠兌的劇烈影響,我們預計會對更廣泛的銀行業(yè)造成顯著的負面影響。”標普說,雖然三家最大的大型銀行及很多區(qū)域性銀行報告的存貸比很低,流動性比率很強,但中國資產(chǎn)最大的50家銀行中其余多數(shù)銀行的存貸比非常接近監(jiān)管上限。

對銀行流動性風險的管理已經(jīng)引發(fā)了監(jiān)管層的關注。銀監(jiān)會日前正式公布了《商業(yè)銀行流動性風險管理辦法(試行)》(征求意見稿),首次引入了流動性覆蓋率這一新指標,要求商業(yè)銀行的流動性覆蓋率五年內(nèi)達到100%。

“當經(jīng)營環(huán)境變差時,激進且無準備的銀行,尤其是缺乏競爭優(yōu)勢的小型銀行,將受到最嚴重的打擊。這可能大幅削弱公眾對小型和表現(xiàn)不佳銀行的信心。很大程度上這將取決于銀監(jiān)會是否會嚴格執(zhí)行流動性監(jiān)管要求。若銀監(jiān)會嚴格執(zhí)行,我們認為小型銀行雖然流動性比率看似適當,但可能會遭遇流動性危機。”標普表示。

預判 銀行業(yè)或進入一輪整合期

由信貸風險和流動性風險所引發(fā)的銀行業(yè)整體風險上升加大了銀行信用下降的可能性,而在這種情況下,大銀行和小銀行之間的整合或不可避免。

溫州銀行副行長歐陽韶輝指出,近來,因經(jīng)濟發(fā)展困難、資金鏈出現(xiàn)問題而引發(fā)的企業(yè)信用風險將陸續(xù)顯現(xiàn),風險的傳導將由東向西,從沿海到內(nèi)陸,銀行業(yè)經(jīng)營將面臨極大壓力,我國經(jīng)濟運行將受較大影響,經(jīng)濟下滑的程度將較大,持續(xù)時間也可能比較長。未來3至5年以至更長一段時間,將有一些銀行業(yè)機構步入虧損乃至破產(chǎn)境地,我國銀行業(yè)將進入新一輪整合期,銀行業(yè)并購重組將成為經(jīng)濟生活中的重要內(nèi)容。

目前,已經(jīng)有一些中型商業(yè)銀行與更小的銀行金融機構,如農(nóng)信社、小型農(nóng)商行等開展業(yè)務方面的合作。據(jù)標普資深董事廖強15日介紹,例如興業(yè)銀行與小型的城商行、農(nóng)商行開展支付方面的服務;在支付服務的基礎上,把相應的貸款交由參與它聯(lián)盟的小型銀行來承擔,進而規(guī)避信貸集中度的約束。民生銀行、包商銀行等有過類似做法。他指出,目前雙方只是在業(yè)務層面的合作,真正在股權方面的整合有可能在未來看到。

“在市場繁榮時期,整合是很難實現(xiàn)的。整合的步伐將取決于當前信用質(zhì)量下降的嚴重程度。隨著信用質(zhì)量兩極分化加劇,對很多銀行而言,由市場推動的大規(guī)模整合可能是不可避免的。未來幾年內(nèi),很多規(guī)模較大實力較強的銀行將迎來收購弱小銀行,增強市場地位的好機會。全國性銀行和大型區(qū)域性銀行,可能引領這波由市場推動的大規(guī)模整合。”廖強說。