國內(nèi)金融業(yè)正遭遇史上罕見的“錢荒”。上周四上海銀行間同業(yè)拆借利率(SHIBOR)飆升578.40個基點至13.4440%的高位,上周五大行聯(lián)手打壓資金開盤價的跡象較為明顯,但流動性狀況仍不容樂觀。

盡管存在短期因素,但專家認(rèn)為,此次“錢荒”的更深層次原因,還是與銀行業(yè)無節(jié)制擴(kuò)張有關(guān)。而央行堅決不放水,則意在迫使銀行進(jìn)一步改進(jìn)流動性管理,并給一些銀行快速的同業(yè)業(yè)務(wù)擴(kuò)張敲響警鐘。

鬧“錢荒” 源于銀行無節(jié)制擴(kuò)張

鬧“錢荒” 源于銀行無節(jié)制擴(kuò)張

稍早之前的6月20日,隔夜拆借利率飆升578.40個基點,上升至13.4440%,市場陷入了恐慌狀態(tài)。在銀行間國債市場,出現(xiàn)了全線暴跌,大多數(shù)現(xiàn)券交易員被迫拋售債券,1年期國債和10年期國債出現(xiàn)利率倒掛局面。

而上周五即6月21日,隔夜拆借利率大幅回落495個基點,至8.492%,7天拆借利率下跌246.1個基點,至8.543%;而14天利率則繼續(xù)上漲97.2個基點,至8.566%,1M利率上漲29.9個基點,至9.698%。盡管如此,在業(yè)內(nèi)人士看來,隨著半年末考核的臨近,各金融機(jī)構(gòu)尤其是銀行對資金的渴求將持續(xù),在未來一段時間內(nèi),銀行間資金面緊張的趨勢仍然將持續(xù)。

業(yè)內(nèi)人士普遍認(rèn)為,此次爆發(fā)的“錢荒”,同即將到來的年中考核以及外匯占款萎縮有關(guān)。數(shù)據(jù)顯示,2012年,全國金融機(jī)構(gòu)人民幣存款季末月份平均增加2.3萬億元,而季初月份平均減少5115億元。在存貸比考核的影響下,每逢關(guān)鍵時點,銀行都會投入到“搶錢大戰(zhàn)”中去。另外,公開資料顯示,5月份外匯占款增加人民幣668.62億元,較4月份2943.54億元的新增量大幅降低了77%,有券商甚至預(yù)計,6月外匯占款可能處于凈下降的狀態(tài)。

華泰證券首席經(jīng)濟(jì)學(xué)家劉煜輝說,6月1日生效的《國家外匯管理局關(guān)于加強外匯資金流入管理有關(guān)問題的通知》使熱錢流入速度減緩。此外美聯(lián)儲縮減QE的預(yù)期增加,也加大了熱錢的逃離。而央行面對流動性趨緊并未輕易出手干預(yù),進(jìn)一步加劇了資金的緊張局面。

盡管如此,在經(jīng)濟(jì)學(xué)家們看來,銀行業(yè)此次“錢荒”的更深層次原因,還是與中國銀行業(yè)自身無節(jié)制擴(kuò)張有關(guān)。中國國務(wù)院發(fā)展研究中心金融研究所所長張承惠認(rèn)為,銀行間市場出現(xiàn)的資金面極度緊張的狀況,并不是因為當(dāng)前貨幣政策將收緊,而是過去幾年商業(yè)銀行隨心所欲擴(kuò)張自己的業(yè)務(wù)規(guī)模,達(dá)到一個極點后的集中爆發(fā)。她說,監(jiān)管部門強化理財監(jiān)管以及加大對跨境套利交易的監(jiān)管,也導(dǎo)致各銀行需要增加資金以滿足合規(guī)要求。而部分銀行對流動性盲目樂觀,沒有做好資金控制,貸款增加過猛。

國泰君安高級經(jīng)濟(jì)學(xué)家林采宜則表示,今年以來,隨著杠桿率的不斷放大,商業(yè)銀行的人民幣超額備付金在逐漸下降,3月末超額備付金率從去年年底的3.51%降至2.58%,二季度,超儲率繼續(xù)下降,業(yè)內(nèi)人士估計已經(jīng)降到1.5%左右,銀行體系流動性的邊際承受力也因此大為下降。

張承惠指出,當(dāng)前M1、M2以及社會融資總量增速較快,但資金并沒有流入實體經(jīng)濟(jì),而是部分進(jìn)入產(chǎn)能過剩行業(yè),此外部分資金被用于早期的還本付息,資金大量在金融體系內(nèi)部空轉(zhuǎn),沒有進(jìn)入實體經(jīng)濟(jì)。

大博弈 央行繼續(xù)強化流動性管理

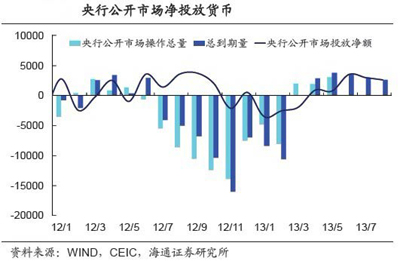

流動性狀況收緊促使商業(yè)銀行呼吁央行降低存款準(zhǔn)備金率,以向市場注入更多資金。但央行并未出手。有分析認(rèn)為,實際上,當(dāng)前銀行間市場不是缺少資金,而是機(jī)構(gòu)太悲觀;另外,銀行創(chuàng)造出的買入返售業(yè)務(wù),把信貸業(yè)務(wù)變成資金業(yè)務(wù),把用于同業(yè)拆借的資金變成影子資產(chǎn)鎖死,央行不“放水”正是在對這些影子資產(chǎn)的風(fēng)險進(jìn)行控制。

日前,央行召開的貨幣信貸形勢分析會議對近期貨幣形勢做了判斷,其中包括近期存在的三大問題,“一是貨幣市場波動,部分銀行長期從事大規(guī)模的同業(yè)批發(fā)業(yè)務(wù),期限錯配相當(dāng)高,給流動性管理帶來較大壓力;二是信貸增加出現(xiàn)過猛的勢頭;三是信貸結(jié)構(gòu)依然不合理。”據(jù)接近央行的知情人士透露。

具體而言,央行指出,前一階段,有部分銀行對寬松的流動性盲目樂觀,對6月將出現(xiàn)的一系列影響流動性的因素估計不足,包括準(zhǔn)備金補繳、稅款清繳、假日現(xiàn)金投放、補充外匯頭寸及外企分紅派息、貸款多增等,措施不到位。一些大行并未發(fā)揮市場一級交易商應(yīng)有的作用,導(dǎo)致貨幣市場價格大幅波動。

對于信貸投放,央行認(rèn)為,一些銀行認(rèn)為政府會在經(jīng)濟(jì)下行過程中出臺擴(kuò)張性政策,提前布局占位。央行披露,6月上旬,全國銀行信貸增加近一萬億,創(chuàng)歷史之最,尤其值得注意的是,24家主要銀行中,有一半的銀行這10天增加的貸款比其6月整月的限額還多,其中郵儲銀行放貸1000多億,中信銀行放貸500多億,民生銀行和平安銀行均放貸300多億。

如此大規(guī)模的信貸猛增背后是貸款結(jié)構(gòu)不合理問題。上述知情人士透露,“央行明確指出,6月前十天全國銀行新增貸款中70%以上是票據(jù),部分銀行票據(jù)占比之高尤其需要關(guān)注,恒豐銀行占比98%,浦發(fā)銀行占比94%,光大銀行占比79%,這不僅不可持續(xù),還存在潛在風(fēng)險,且一般性貸款增加不多,這被各方認(rèn)為是信貸空轉(zhuǎn)、銀行支持小微企業(yè)、三農(nóng)等實體經(jīng)濟(jì)的政策沒有落到實處。”

對于下一階段的工作,央行表態(tài)將繼續(xù)加強流動性管理。據(jù)悉,央行在會上明確,銀行必須改進(jìn)自身流動性管理,大行要發(fā)揮好市場穩(wěn)定器作用,一些重大突發(fā)性問題要及時向央行匯報,如果因資金調(diào)度帶來的清算問題,可以提起報到央行貨信部門協(xié)調(diào)解決。總之,只要是系統(tǒng)性風(fēng)險,只要銀行各方面工作到了位,央行會給予支持。

另外,在貨幣政策方面,央行下一步也將保持穩(wěn)健的貨幣政策不會變,既不會寬松,也不會收緊,并著重圍繞“穩(wěn)定政策、優(yōu)化結(jié)構(gòu)、提升服務(wù)、防范風(fēng)險、深化改革”五個方面展開,并要求控制信貸總量、把握好投放節(jié)奏,如果銀行二季度投放少于限額,有結(jié)余的可以留到下半年使用。

去杠桿 須重視同業(yè)資產(chǎn)期限錯配

對于未來的銀行間市場的流動性前景,有分析認(rèn)為,在即將到來的7月,銀行將轉(zhuǎn)股分紅,企業(yè)也將進(jìn)行財政繳款。如果央行繼續(xù)不放水,中國銀行間市場的錢荒,將會繼續(xù)。盡管此前曾經(jīng)傳出“大行逼宮央行投放資金”的消息,不過,期待央行再放水的機(jī)構(gòu)要失望了。業(yè)內(nèi)人士表示,央行此次堅決不“放水”,就是意在逼迫銀行加快其去杠桿的進(jìn)程。“如果任由影子銀行發(fā)展,銀行就真有問題了。”接近央行的知情人士指出。

此前,監(jiān)管層接連祭出銀監(jiān)會8號文、10號文、銀行間債券市場清理整頓等調(diào)控手段來約束銀行過快的信用膨脹,但是銀行的信用擴(kuò)張仍在繼續(xù)。

社科院金融研究所日前發(fā)布的《影子銀行與銀行的影子——中國理財產(chǎn)品市場發(fā)展與評價》指出,債券購買和同業(yè)業(yè)務(wù)是“銀行的影子”的重要組成部分,與此同時,銀行購買債券的信用創(chuàng)造活動和銀行發(fā)放信貸的機(jī)理一樣,而銀行同業(yè)的信用創(chuàng)造則要隱蔽和復(fù)雜得多。社科院報告指出,經(jīng)測算,通過同業(yè)業(yè)務(wù)進(jìn)行信用創(chuàng)造的規(guī)模由2009年的2萬億飆升至2012年末的近12萬億。

金融機(jī)構(gòu)同業(yè)業(yè)務(wù)主要包括同業(yè)存放、同業(yè)拆借、回購等業(yè)務(wù),涉及債券、貸款、票據(jù)和受益權(quán)等諸多資產(chǎn)類別。路透指出,近年來包括中國四大行在內(nèi)的金融機(jī)構(gòu)之所以假道同業(yè)市場擴(kuò)張資產(chǎn)規(guī)模來獲取高回報,由于銀行通過信貸擴(kuò)張資產(chǎn)規(guī)模受限,而同業(yè)業(yè)務(wù)資本占用和政策監(jiān)管都相對較少,而成為銀行機(jī)構(gòu)增杠桿,擴(kuò)張資產(chǎn)規(guī)模的優(yōu)先選擇。以同業(yè)業(yè)務(wù)表現(xiàn)突出的興業(yè)銀行為例,該行金融資產(chǎn)總杠桿比率從2010年末的20.76倍降至今年一季度的19倍,同期的同業(yè)杠桿比率卻從4.72倍升至6.7倍。

劉煜輝指出,為規(guī)避監(jiān)管和節(jié)約成本,銀行會找一家過橋銀行,通過發(fā)理財產(chǎn)品或券商定向資管,對應(yīng)信托授權(quán)和票據(jù)授權(quán),再返售或者購買理財產(chǎn)品,將其轉(zhuǎn)化成同業(yè)資產(chǎn),但實際上是一筆信貸業(yè)務(wù)。用同業(yè)資金投資非標(biāo)準(zhǔn)化債權(quán)資產(chǎn)(非標(biāo))業(yè)務(wù),使得中國銀行影子業(yè)務(wù)特別是去年到今年上半年膨脹最厲害,杠桿率急劇上升。

一位銀行業(yè)人士對《經(jīng)濟(jì)參考報》坦言,過去,監(jiān)管層也會時不時做些壓力測試,結(jié)果出來很多都是皆大歡喜,可是,到了真正市場出現(xiàn)波動甚至危機(jī)的時候,才能看出誰沒有在“裸泳”。

國務(wù)院發(fā)展研究中心金融研究所副所長巴曙松認(rèn)為,“短期金融市場波動檢驗金融機(jī)構(gòu)流動性風(fēng)險管理能力。以目前的貨幣市場運行機(jī)制,央行要熨平短期利率波動應(yīng)屬舉手之勞,但是,波動本身對金融機(jī)構(gòu)的流動性風(fēng)險管理能力是一個體檢,預(yù)期近期一些對流動性盲目樂觀、對流動性風(fēng)險管理準(zhǔn)備不足的金融機(jī)構(gòu),會付出學(xué)費,特別是近期在同業(yè)市場期限錯配顯著的機(jī)構(gòu)。”